Trumps Zinssenkungs-Forderungen stoßen bei der Fed auf taube Ohren, die damit ihre Unabhängigkeit als eine der Garanten der US-Finanzstabilität unterstreicht. Ohnehin begrenzen Inflationssorgen ihren Handlungsspielraum bis in puncto Zollpolitik zumindest ausreichende Klarheit herrscht. Sollte sich jedoch die US-Wirtschaft zollbedingt abkühlen, ist viel Zinssenkungsfantasie für die zweite Jahreshälfte vorhanden.

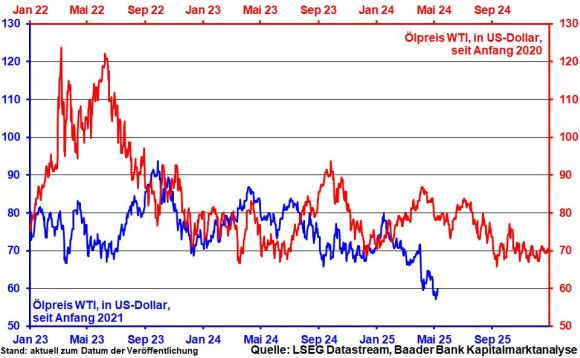

Zwar kann die US-Notenbank zuletzt wieder Erfolge bei der Inflationsbekämpfung verkünden. Dabei spielt ihr die aktuelle Energiepreis-Deflation in die Karten. Eine Erholung der Ölnachfrage ist angesichts der Zollbremsen nicht in Sicht, während eine zerstrittene Opec+ mit ihrer Angebotsausweitung die Preise ohnehin weiter drückt. Insbesondere Saudi-Arabien ist nicht mehr zu Produktionskürzungen bereit, während kleinere Opec-Staaten ihre Produktion zur Marktanteilserhöhung ausweiten. Mit niedrigen Preisen soll zudem das US-Fracking an Attraktivität verlieren.

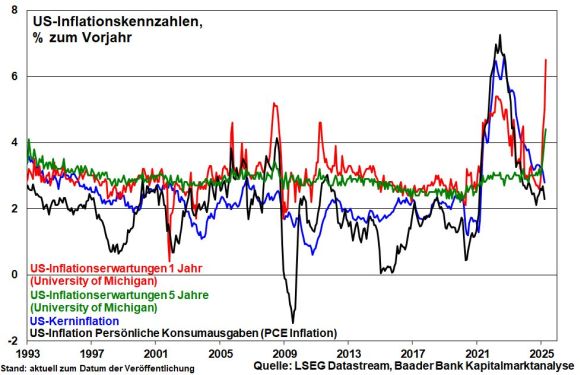

Dennoch, aufgrund Trumps aggressiver Zoll-Politik nimmt das Risiko einer strukturell höheren Inflation zu. Dass die Preiserwartungen der US-Verbraucher laut Umfragen der University of Michigan auf den höchsten Stand seit den 1980er-Jahren gesprungen sind, treibt der Fed Sorgenfalten auf die Stirn.

Tatsächlich, mit zunehmender Dauer der Handelskonflikte steigt das Risiko von Versorgungsengpässen, die noch nicht zu beobachten sind, da viele Unternehmen im Vorgriff auf die Zölle gebunkert haben. Schätzungen des Hafenbetreibers von Los Angeles - der größte US-Handelshafen - wird aber der transpazifische Wareneingang im Vergleich zum Vorjahreszeitraum um mehr als ein Drittel zurückgehen. Entsprechend warnen große Einzelhandels- sowie Autokonzerne bereits vor unterbrochenen, preistreibenden Lieferketten und leeren Regalen in den kommenden Wochen.

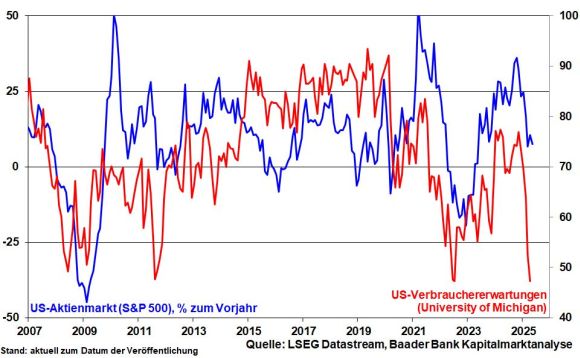

Neben Preis- kommen Zukunftsängste der amerikanischen Verbraucher hinzu. Laut Umfrage der University of Michigan erwarten die befragten Haushalte eine spürbare Abschwächung auf dem Arbeitsmarkt in den kommenden 12 Monaten. Zwar hat sich im März - also vor Trumps Zoll-Keule - der Stellenaufbau in der Privatwirtschaft stabil gezeigt. Typischerweise ist der Arbeitsmarkt jedoch ein nachlaufender Wirtschaftsindikator

Insgesamt leisten Angst vor Jobverlust, zollbedingte Kaufkraftschmälerungen bei gleichzeitig staatlichen Ausgabenreduzierungen - u.a. geplante Kürzung der Wohnbauförderung - und volatilen Aktienkursen gleich vierfach einem Konsumenten-Streik Vorschub. Mit einem Anteil von ca. 70 Prozent an der US-Wirtschaftsleistung ist der Konsum hoch systemrelevant.

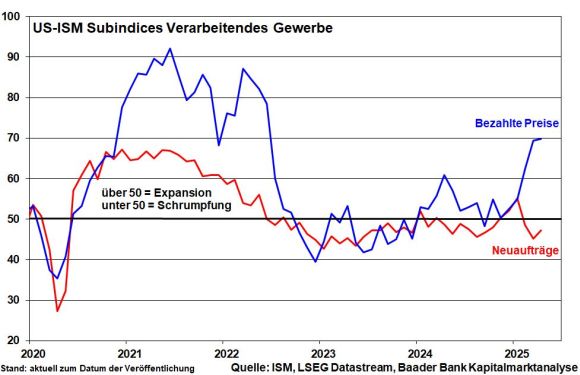

Gleichzeitig steigt die Investitionszurückhaltung auf Unternehmensseite. Die Spreizung von steigenden Einkaufspreisen und sinkenden Neuaufträgen begünstigt somit Stagflationsrisiken. In Fed-Sprache: „Die Risiken für höhere Inflation und höhere Arbeitslosigkeit sind angestiegen“. Der US-Notenbank sind die Hände gebunden.

Dennoch erteilt Fed-Chef Powell raschen Zinssenkungen zunächst eine Absage und betonte die Verpflichtung der US-Notenbank, „die längerfristigen Inflationserwartungen gut zu verankern und sicherzustellen, dass ein einmaliger Anstieg des Preisniveaus nicht zu einem anhaltenden Inflationsproblem wird“. Insofern will die Fed zunächst Trumps 90-tägige Zoll-Pause abwarten, um das potenzielle Ausmaß der Inflationierung besser einschätzen zu können.

Vor dem Hintergrund ihrer massiven Inflations-Fehleinschätzung nach Auslaufen von Corona ist Glaubwürdigkeit für die Fed sowieso ein hohes Gut. Das gilt ebenso hinsichtlich des Drucks vom US-Präsidenten, der die Fed regelmäßig massiv zu Lockerungen drängt. Insgesamt wird sich die Fed daher auch noch auf ihrer Juni-Sitzung mit Zinssenkungen zurückhalten.

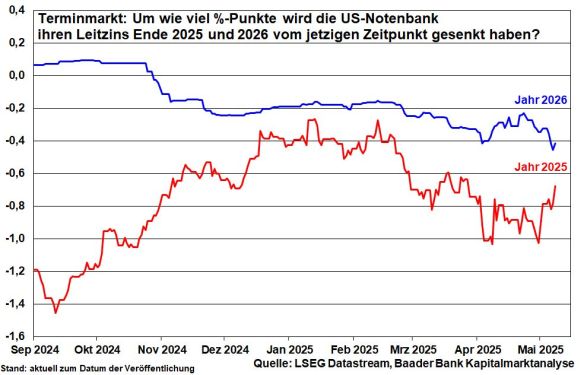

Doch sollten sich die Konjunkturrisiken in „harten“ Wirtschaftsdaten niederschlagen, wird die Fed ihre Enthaltsamkeit aufgeben und ihren Zinssenkungsprozess ab September auch oberhalb von zwei Prozent liegenden Inflationsraten fortsetzen. Und je länger sie sich zurückhält, umso größer ist die Wahrscheinlichkeit einer großen „Notfall“-Zinssenkung von 50 Basispunkte wie bereits 2024. Tatsächlich rechnen die Terminmärkte mit Zinssenkungen um 70 und 40 Basispunkte 2025 bzw. 2026. Die Zinssenkungsfantasie ist lebendig.

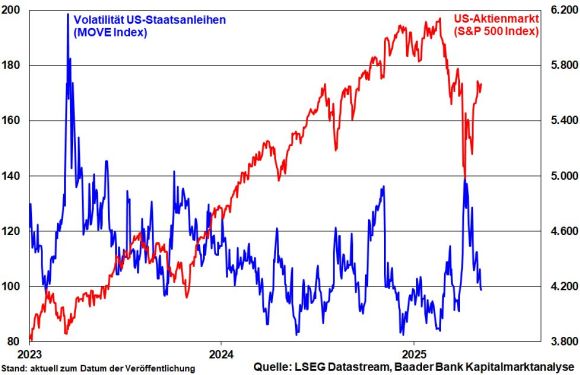

Die Märkte haben sich an die verzögerte Zinssenkungsfantasie der Fed gewöhnt. Das kommt auch in beruhigten Kursschwankungen bei US-Staatsanleihen zum Ausdruck. Zum Happy End wird es ja kommen, was den US-Aktienmärkten ebenfalls wieder mehr Stabilität verleiht.

Zudem scheinen die Aktienbörsen in puncto Handelskonflikt zumindest bis zum 9. Juli eine Karenzzeit zu gewähren. In der Tat bietet die Aussetzung von Zöllen Zeit für Verhandlungen, um möglichst niedrige Zölle zu vereinbaren. So wollen die USA und das Vereinigte Königreich einen Handels-Deal abschließen. Dieser könnte theoretisch als Blaupause für andere Abkommen dienen. Allerdings, dass die Briten ein Handelsbilanzdefizit gegenüber den USA haben, vereinfacht einen Abschluss aus Sicht Trumps deutlich. Und selbst hier lassen die Details noch Wochen auf sich warten.

Zumindest wird ab kommendem Wochenende in der Schweiz sogar mit China verhandelt. Um mehr Verhandlungsmasse in Handelsfragen zu haben, könnte ebenso der amerikanische KI-Export nach China pragmatischer gehandhabt werden. Ein sino-amerikanisches Abkommen ist aber eine gewaltige Herkules-Aufgabe.

Einstweilen ist die (Finanz-)Welt aber noch gefangen wie ein Reh im Scheinwerferlicht. Bis zum 9. Juli muss die Zoll-Kuh vom Eis und das Tier darf von „niemandem“ wieder zurückgetrieben werden. Wenn doch, hat auch die EU-Kommission schon neue Gegenzölle auf US-Waren vorbereitet.

Dann ist die aktuelle Hoffnungs-Rallye schnell Makulatur. Es ist zu hoffen, dass brutal sinkende Zustimmungswerte für Trump, gekoppelt mit dem Druck der Finanz- und Devisenmärkte sowie Interventionen der CEOs großer Konzerne möglichst viel Wirkung auf die amerikanische Administration ausüben werden. Eine US-Rezession könnte noch abgewendet werden.

Zwischenzeitlich setzt China seine geldpolitische Lockerung - u.a. Senkung von Leitzins und Mindestreservesatz um 10 bzw. 50 Basispunkte - fort, um den Reibungsverlusten des transpazifischen Handelskonflikts entgegenzusteuern. So sichert die People’s Bank of China die zinsgünstige Finanzierung für weitere fiskalische Maßnahmen, die zwar nicht der große Wurf sind, aber zur Konjunkturstabilisierung beitragen.

In Deutschland ähnelt der historische Fehlstart bei der Kanzlerwahl dem Laufen mit schmutzigen Schuhen über einen weißen Teppich. Wenn die neue Bundesregierung allerdings nun zügig ihr Programm mit den dringend notwendigen Hilfsmaßnahmen für die deutsche Wirtschaft umsetzt, kann die politische Mitte stabilisiert und vieles bereinigt werden. Dass die neue Regierung nicht mit Vorschusslorbeeren startet, hat Vorteile. Wenn sie die geringen Erwartungen übertrifft, hilft sie Deutschland auch wirtschaftspsychologisch mit nachhaltigen Ausstrahleffekten auf deutsche Aktien.

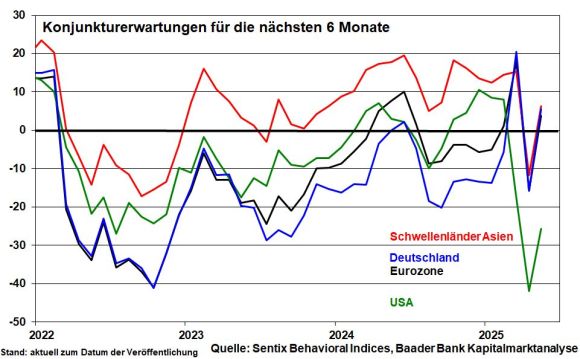

Immerhin, gemäß der vom Analyse-Institut Sentix ermittelten Konjunkturerwartungen für die nächsten sechs Monate lässt sich eine Stabilisierung vor allem in Europa und Asien mit gewisser Abkopplung von Amerika ablesen, die auch am Aktienmarkt stattfände, wenn Berlin begriffen hat.

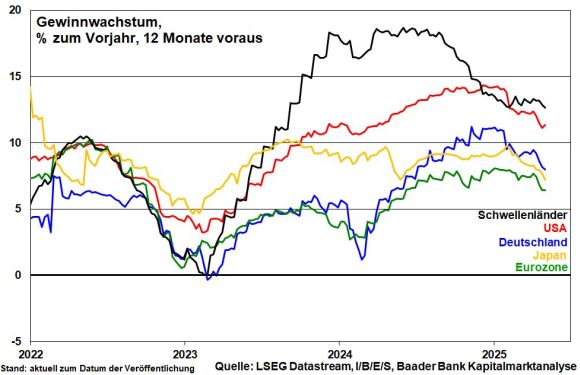

Angesichts der Risiken für das Gewinnwachstum werden die insgesamt soliden Unternehmensergebnisse bei der Berichtsaison für das I. Quartal von den Aktienmärkten wenig honoriert. Sollte sich jedoch der Zoll-Nebel ab Juli lichten, stabilisieren sich die Ausblicke wieder und gewinnen Aktien neue Kraft.

Insbesondere Hedgefonds, die an den Terminmärkten auf fallende Kurse setzten, mussten ihre Leerverkäufe zur Verlustvermeidung eindecken. Zwar wird noch eine vergleichsweise hohe Kassenhaltung betrieben. Doch wartet damit auch noch viel Liquidität an der Seitenlinie, die sich bei nachhaltig verbesserten Perspektiven zurück an die Aktienmärkte bewegt und für nachhaltige Kursbefestigung sorgt. So weit sind wir aber noch nicht.

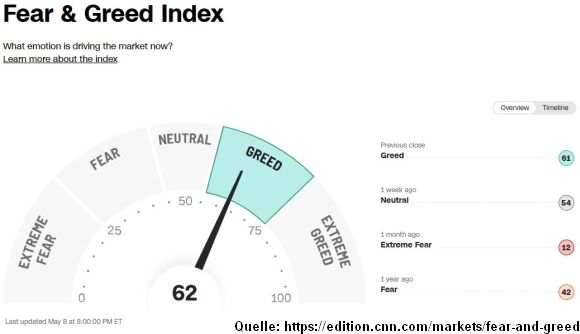

Der von CNN Business veröffentlichte Fear & Greed Index hat wieder schnell, wenn auch knapp, in den Bereich Gier gedreht, was als Kontraindikator für neuerliche Rücksetzer spricht.

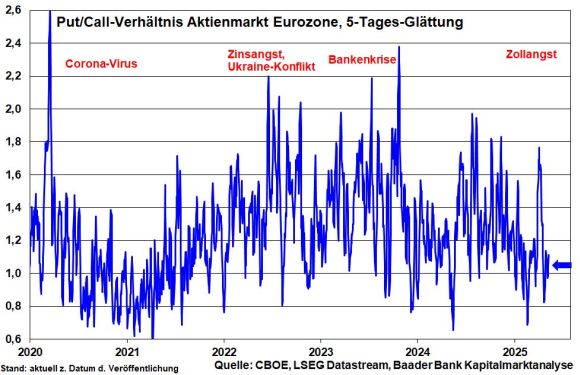

Und vor allem in der Eurozone ist die Absicherung gegen weiter fallende Kurse gefährlich gering.

Rückschlagpotenzial und wieder hohe Kursschwankungen entstehen insbesondere, wenn sich Inflations- und Zollentwicklungen deutlich verschlechtern.

Immerhin, Vorstände und Aufsichtsräte deutscher Unternehmen haben nach dem Einbruch im April Aktien der eigenen Firmen nachgekauft. Hier kommt Zukunftsvertrauen zum Ausdruck.

Insgesamt sollten Anleger ihre Aktiensparpläne unbedingt fortführen. So können sich Anleger bei schwächeren Kursen damit trösten, dass es mehr Aktienanteile für das gleiche Geld und bei wieder steigenden Kursen einen spürbaren Hebel nach oben gibt.

Charttechnisch liegen auf dem Weg nach oben die Widerstände bei 23.420, 23.475, 23.596 und 23.856 Punkten. Bei erneuter Korrektur liegen Unterstützungen bei 23.250, 23.100, 23.090, 22.865 und 22.850 Punkten.