Die Weltwirtschaft befindet sich im Übergang von rasanten Nachholeffekten zurück zur Normalität. Einerseits gibt dies der Geldpolitik Nahrung für ihr Narrativ einer nur vorübergehenden Inflation, was wiederum Zinsrisiken für die Aktienmärkte abschwächt. Andererseits verliert die fundamentale Euphorie an Börsenschwung. Wo liegen die Aktienchancen und -risiken?

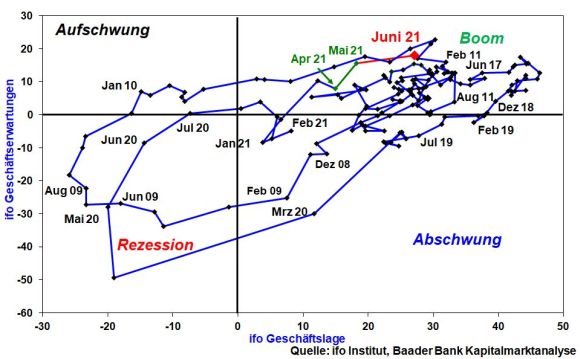

Der ifo Geschäftsklimaindex unterstreicht die Erholung der deutschen Wirtschaft. Die Geschäftslage hat ihre Corona-Delle mittlerweile ausgebeult und die -erwartungen notieren sogar auf 10-Jahres-Hoch. Konjunkturzyklisch rückt die deutsche Wirtschaft noch tiefer in die „Boom“-Phase vor.

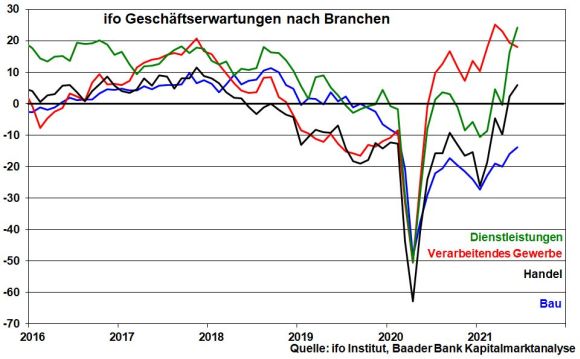

Allerdings signalisieren die nachgebenden Geschäftserwartungen in der Industrie ein Auslaufen der dramatischen Basiseffekte. Ohnehin ist das Verarbeitende Gewerbe einem steigenden Kostendruck ausgesetzt. Dagegen steigen die Geschäftserwartungen der Dienstleister auf ein Allzeit-Hoch. Vor allem der viral besonders betroffene Handel profitiert von den Wirtschaftswiederöffnungen.

Auch in der Eurozone kann der Dienstleistungssektor seine Lücke zur Industrie weiter verkleinern. Die Aktienmärkte der Eurozone honorieren den jetzt auf breiterer Basis stehenden Konjunkturoptimismus.

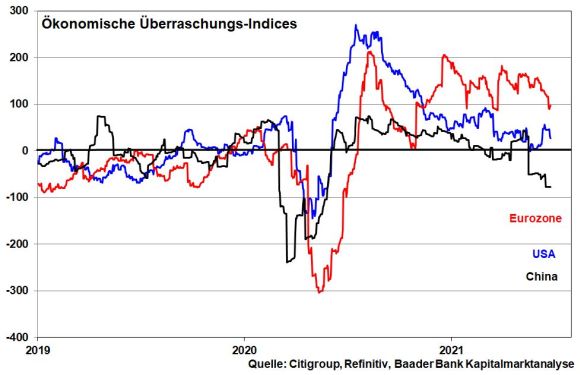

Gute Stimmung und Nachholeffekte alleine reichen jedoch nicht aus, um einen selbst tragenden, nachhaltigen Aufschwung zu erreichen. In China, das zuerst seine vor-coronale Stärke wiedererlangt hat, enttäuschen die Konjunkturdaten jedoch seit Wochen, da die KP einer Überhitzung vorbeugen will. Auch in Amerika, das in diesem Quartal seine vor-coronale Wirtschaftsleistung erreichen dürfte, zeichnet sich gemäß weniger üppigen Fiskalstimuli eine Beruhigung ab. Ebenso flachen die konjunkturellen Überraschungen in der Eurozone ab.

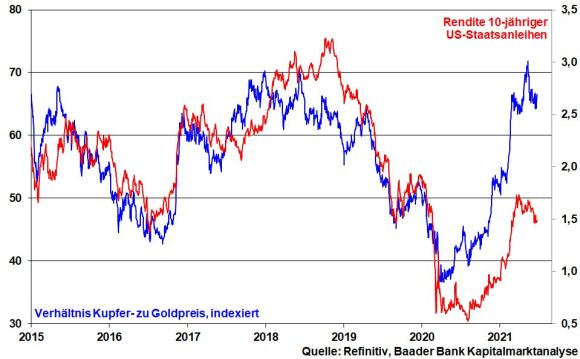

In dieses Bild passt das im Trend fallende Preisverhältnis von konjunkturzyklischem Kupfer gegenüber defensivem Gold. Die globalen Konjunkturbäume wachsen nicht in den Himmel. Die damit verbundene Beruhigung der akuten Inflationsängste schlägt sich in einer Stabilisierung der Renditen 10-jähriger US-Staatsanleihen nieder.

Grundsätzlich nimmt die Beruhigung der Reflationsphantasie Druck von den Notenbanken, ihre geldpolitische Glaubwürdigkeit durch potenzielle Liquiditätseinschränkungen oder gar Leitzinserhöhungen unter Beweis stellen zu müssen.

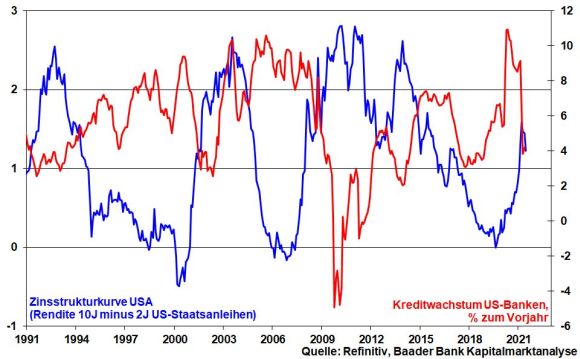

Eine sich über Liquiditätsverknappungen und/oder Leitzinserhöhungen verflachende Zinsstrukturkurve würde an den Finanzmärkten als Signal einer zukünftigen Wachstumsabschwächung gewertet. Im Extremfall würde sie als selbsterfüllende Prophezeiung tatsächlich einen Wirtschaftsabschwung einleiten.

Bereits zwischen 2014 und Sommer 2019 haben die Liquiditätsdrosselung und anschließende Leitzinsanhebungen die Differenz von 10- zu 2-jährigen US-Staatsanleihen deutlich von 2,6 auf null Prozentpunkte reduziert mit Bremseffekten auf die US-Wirtschaft. Denn eine sinkende Zinsmarge nimmt der Fristentransformation der Kreditbanken, die Geld zu günstigen Zinskonditionen bei der Notenbank aufnehmen und zu möglichst hohen Kreditzinsen ausleihen, Attraktivität. Diesen restriktiven Effekt will die Fed angesichts einer ohnehin schon nachgebenden Kreditvergabe nicht noch verstärken. Sie wird an beiden Fronten der Zinsstrukturkurve weiter stützend eingreifen.

Zuletzt haben das geld- und finanzpolitische Dream Team Jerome Powell und Janet Yellen gemeinsam konjunkturstützende Überzeugungsarbeit vor dem US-Kongress geleistet. Das Risiko einer nur Scheunenbrand ähnlichen Wirtschaftserholung minimieren sie im Doppelpack. Während der Fed-Chef gebetsmühlenhaft versichert, die Zinsen nicht aus Furcht vor einer einsetzenden Inflation zu erhöhen, leistet ihm die US-Finanzministerin mit ihrer Einschätzung Schützenhilfe, dass sich die Inflation bis Jahresende zurückbildet. Deutlicher kann man seine Absichten nicht kundtun.

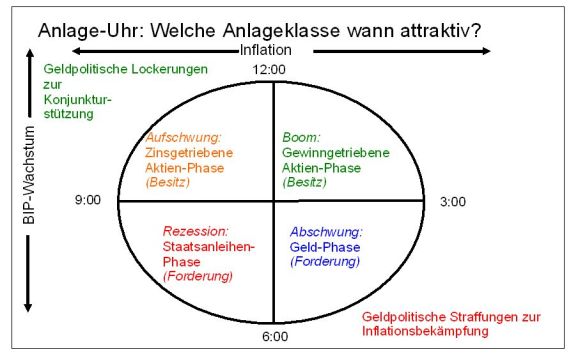

Anlageentscheidungen orientieren sich idealtypisch am Wirtschafts- und Inflationstrend. Plastisch kann man sie als Investmentuhr darstellen, die anhand der vier Phasen des Konjunkturzyklus angeben, zu welcher „Uhrzeit“ welche Anlageklasse zu favorisieren ist.

In der Aufschwungphase wird eine noch schwache Wirtschaft bei niedriger Inflation typischerweise durch eine freizügige Geldpolitik dynamisiert. Zwischen „9 und 12 Uhr“ avancieren Aktien in Vorfreude auf bessere Konjunkturzeiten verbunden mit einem schwachen Anlagezinsumfeld zur attraktivsten Anlageklasse.

In der Boom-Phase zwischen „12 und 3 Uhr“ erreicht die Konjunktur ihren Höhepunkt mit deutlich ansteigenden Unternehmensgewinnen. Aufgrund dieser verbesserten Fundamentalqualitäten bleiben Aktien das bevorzugte Investment.

Mit zunehmender Inflation straffen anschließend die Notenbanken ihre Geldpolitik, was die Abschwungphase einleitet. Wegen steigender Kurzfristzinsen ist zwischen „3 und 6 Uhr“ die Zeit für kurzfristige Geldanlagen wie Festgelder gekommen.

Soweit die Anlage-Theorie. Praktisch findet jedoch ein Strukturbruch statt: Da die Notenbanken die aktuelle Inflation als nur transitorisch einschätzen und dem Risiko einer Strohfeuer-ähnlichen, nur auf Basiseffekten beruhenden Konjunkturerholung entgegenwirken, fällt die an sich fällige geldpolitische Straffung aus. Nicht zuletzt wollen Fed, EZB & Co. das Schuldenmanagement und die Finanzierung der Modernisierung der Wirtschaft gewährleisten.

Insofern lassen die Notenbanken die Rezessionsphase zwischen „6 und 9 Uhr“ erst recht nicht zu, in der Inflation deutlich nachgibt und die Renditen von Staatsanleihen sinken bzw. ihre Kurse steigen.

Vor diesem Hintergrund bewegt sich die Anlage-Uhr nur in den zins- und gewinngetriebenen Phasen. Liquiditäts- und Fundamentalhausse ergänzen sich. Wir haben es mit einer „Standuhr“ pro Aktien zu tun.

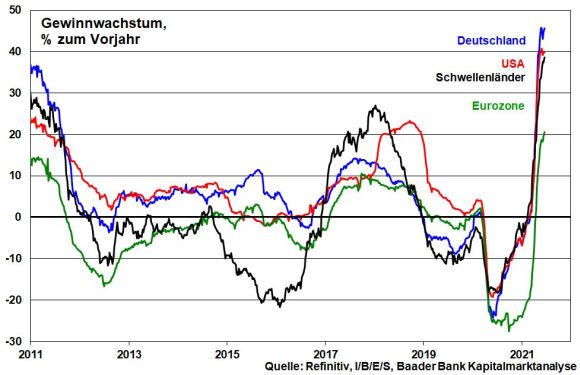

Grundsätzlich zeigt sich das Gewinnwachstum über alle Weltregionen hinweg stabil auf hohem Niveau. Dabei werden Beruhigungen auf der Industrie- durch Erholungen auf der Dienstleistungsebene kompensiert.

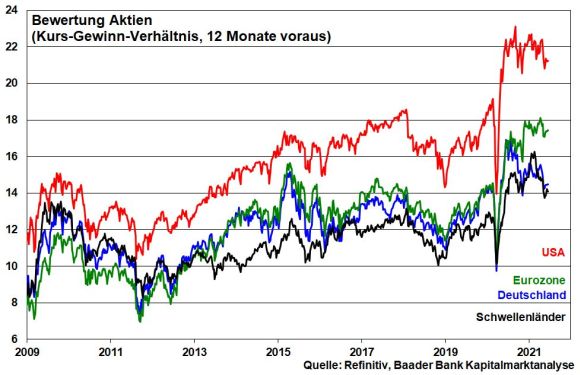

Das sorgt auch für eine Entspannung der sportlichen Aktien-Bewertungen gemäß Kurs-Gewinn-Verhältnis.

Dennoch, angesichts der sich normalisierenden Konjunkturaussichten verliert der seit Herbst 2020 stattfindende Reflation-Trade an den Aktienmärkten an Bedeutung. Symptomatisch hierfür ist, dass sich die Outperformance von US-Substanzaktien der zweiten und dritten Börsenreihe aus dem Russell 2000 gegenüber Wachstumswerten des Nasdaq Composite zuletzt nicht fortsetzte.

Dagegen verleiht das weiter entspannte Zinsumfeld den Digitalisierungs-Champions aus den Bereichen wie Technologieausrüstung, Social Media, Software oder Streaming Rückenwind.

Im Vergleich mit amerikanischen Staatsanleihen behalten übrigens selbst vergleichsweise teuer bewertete Tech-Aktien ihre relative Unterbewertung gemäß Kurs-Gewinn-Verhältnis.

Auf Sentimentebene ist kein heftiger Ausverkauf zu erwarten. Der Angst und Gier-Index in Amerika liegt mit einem Wert von 39 so weit im ängstlichen Bereich, dass das Korrekturpotenzial eng begrenzt ist.

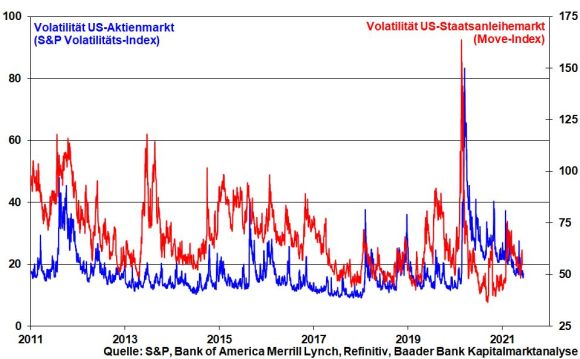

Angesichts der vergleichsweise geringen Kursschwankungsbreiten bei US-Staatsanleihen und -Aktien ist mit keinem drohenden Ungemach zu rechnen.

Kleinanleger bleiben eine wichtige Börsenstütze. In den USA wurden laut Finanzdatenanbieter Refinitiv in der vergangenen Woche Kursrücksetzer für Aktienzukäufe genutzt. Die Rekordsumme von 2,05 Mrd. Dollar wurde in Aktien angelegt und dazu Geld aus Bitcoin & Co. abgezogen. Tatsächlich befinden sich die Kryptowährungen auf Richtungssuche.

Charttechnisch liegen im DAX auf der Unterseite erste Unterstützungen bei 15.600 und 15.560 Punkten. Nach Rücksetzern unter die Marke bei 15.502 stellen 15.450, 15.382 und schließlich 15.378 die nächsten Haltelinien dar. Auf der Oberseite trifft der DAX bei 15.675 und 15.769 auf erste Widerstände. Darüber liegen die nächsten Barrieren bei 15.803 und 15.825 Punkten.