Viele Krisen zeitgleich wie Inflation, ein zumindest kleiner Renten-Crash, Ukraine-Krieg und Konjunkturangst belasteten die Stimmung an den Finanzmärkten 2022 ungewohnt stark. Doch vieles, was bislang Gegenwind verursachte, wird 2023 für Rückenwind sorgen.

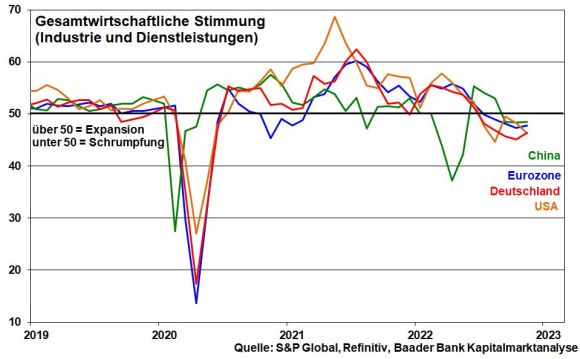

US-Immobilien- und -Industriesektor haben deutlich an Schwung verloren. Immerhin ergreift Washington mit dem Chips and Science Act im Volumen von 280 Mrd. US-Dollar und dem Inflation Reduction Act über 433 Mrd. US-Dollar umfangreiche Gegenmaßnahmen. Das Vertrauen der Top-Unternehmen hat nun einen Boden ausgebildet.

Die Eurozone befindet sich bereits in der Rezession, die sich ab Frühjahr angesichts konsumstabilisierender Fiskalhilfen jedoch abschwächen wird. Unterstützung kommt dabei von stabileren Lieferketten, die Rohstoffe und Vorprodukte wieder verfügbarer machen.

In Deutschland sind zwar Gas-Rationierungen mit dann auch -Preissteigerungen nicht völlig auszuschließen. Immerhin sind in etwa vier Monaten vier LNG-Terminals in Betrieb. Damit wären theoretisch insgesamt ca. 30 Prozent des deutschen Verbrauchs abgedeckt bzw. ungefähr 50 Prozent der russischen Vorkriegs-Gaslieferungen ausgeglichen. Dazu müsste praktisch aber ausreichend Flüssiggas geliefert wird. An diesem Punkt ist die deutsche Energiepolitik allerdings noch nicht.

Konjunkturell steht hinter China ein Fragezeichen. Seine strikte Null-Covid-Politik hemmt weltweit Wachstumspotenziale. Grundsätzlich ist die Komplettisolation eines großen Landes zum Scheitern verurteilt. Die KP muss sich mit dem Virus arrangieren, auch, um den binnenwirtschaftlichen Unmut abzubauen. U.a. muss China schnellstmöglich einen angepassten Impfstoff entwickeln, der Infektionen reduziert und Herdenimmunität begünstigt. Jede Lockerung der Null-Covid-Strategie ist Balsam auf die Wunden der Weltkonjunktur.

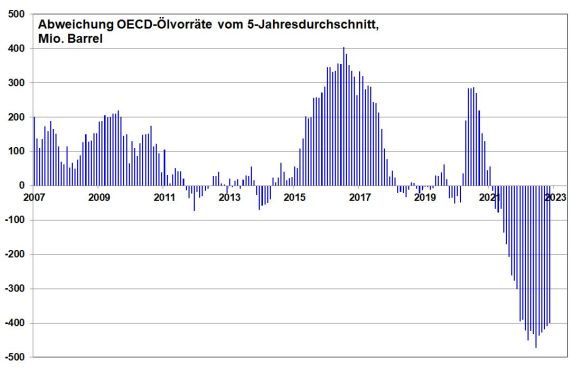

Zwar schlägt sich die Moll-Stimmung der Weltkonjunktur bei Rohstoffen nieder. Von dauerhaft niedrigen Ölpreisen ist angesichts der anhaltenden Angebotslücke aber nicht auszugehen. So werden die Industriestaaten der OECD ihre Ölreserven wieder ausweiten. Und bei Bedarf wird Saudi-Arabien weitere Produktionssenkungen in die Wege leiten, um die Preise stabil zu halten. Ein Preis wieder deutlich über 100 US-Dollar ist dennoch nicht zu erwarten.

Eine sich im Jahresverlauf 2023 stabilisierende Weltwirtschaft sorgt für eine Preisbefestigung bei Industriemetallen. Und mit Blick auf den globalen Trend zum Klimaschutz nimmt insbesondere die Nachfrage nach Kupfer zu.

Der Goldpreis hat Perspektive. Die Fed weiß, dass sie angesichts der Überschuldung den Zins-Bogen nicht überspannen darf. Zudem hält die Diversifizierungspolitik der Notenbanken aus z.B. Indien, Brasilien oder Russland in das sachkapitalistischste aller Anlagegüter unvermindert an, um die Abhängigkeit von US-Staatspapieren zu mildern.

In den USA und Europa fällt die Inflationsrate zwar vorerst nur langsam. Im Zeitablauf nimmt die Abwärtsbewegung jedoch zu. Denn ab Frühjahr lässt der Basiseffekt ansteigender Rohstoffpreise sowie der Lieferengpässe 2022 im Vorjahresvergleich immer stärker nach.

Offizielle Inflationsziele kommen jedoch erst Ende des nächsten Jahres in Sichtweite. Wegen Zweitrundeneffekten u.a. durch hohe Tarifabschlüsse ist die Inflationsentspannung kein Sprint, sondern ein Marathon.

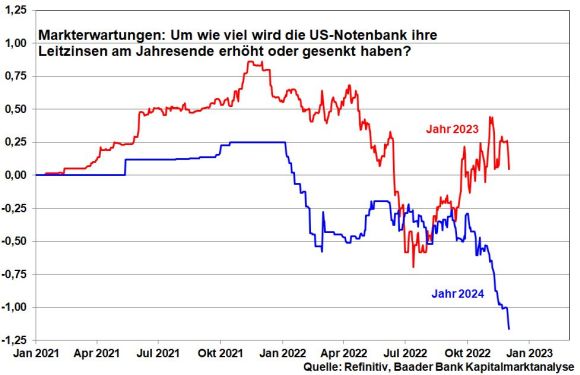

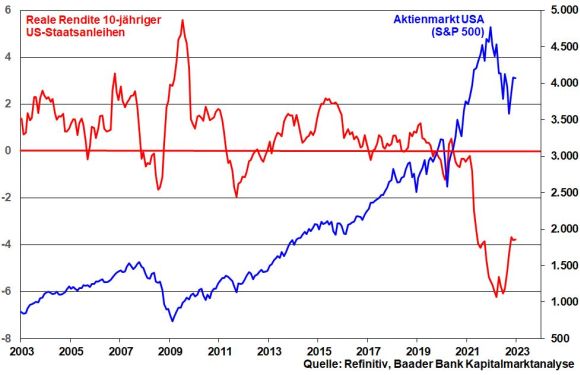

Zinserhöhungen wirken erst mit Verzug auf Arbeitsmarkt, Konsum und Inflation. Insofern wird die Fed die Zinsschraube nicht überdrehen, um kein hard landing zu riskieren. Unterstützung dafür erhält sie von der neuen Mehrheit der Republikaner im Repräsentantenhaus. Sie wird inflationstreibenden Ausgaben- und Verschuldungsoffensiven zur Finanzierung von Geschenken vor der Präsidentenwahl 2024 einen Riegel vorschieben. Ende 2023 ist sogar eine Zinswende nach unten vorstellbar.

Und wenn nötig, wird die Fed ihren Liquiditätsabzug beenden. Insgesamt ist das Erhöhungspotenzial für US-Anleiherenditen und damit Kreditzinsen nicht nur begrenzt, sondern ziemlich ausgeschöpft.

Die EZB bleibt ein zinspolitischer „Softie“. Sie verweist darauf, dass die explodierenden Preise nicht Produkt einer völlig überhitzten Konjunktur, sondern vor allem geopolitisch bedingter Angebotsverknappungen sind. Ihnen sei mit klassischer Geldpolitik kaum beizukommen, ohne die bereits leidende Konjunktur weiter zu behindern. Hinzu kommt, dass der Gipfel der Preissteigerung erreicht sei.

Vor diesem Hintergrund dürfte die Zinswende im Frühjahr bei rund drei Prozent enden. Damit wird die EZB den Vorsprung der Inflation - selbst bei zu erwartender Beruhigung - nicht einholen. Der reale Leitzins bleibt weiter deutlich negativ.

Ohnehin nutzt die EZB die „grüne Transformation“, den Umbau von Lieferketten und Ausbau der Digitalisierung sowie die infrastrukturelle Erneuerung als willkommenes Alibi, notwendiger „Finanzpartner“ zu sein. Insofern wird der Liquiditätsabzug ab Frühjahr 2023 homöopathisch ausfallen, so dass die Rendite zehnjähriger Bundesanleihen grundsätzlich niedrig bleibt. Und mit dem Transmission Protection Instrument (TPI) verfügt die EZB im Ernstfall über ein kraftvolles Werkzeug zur weiteren Zinsmanipulation vor allem der Staatsanleiherenditen der Euro-Peripherie.

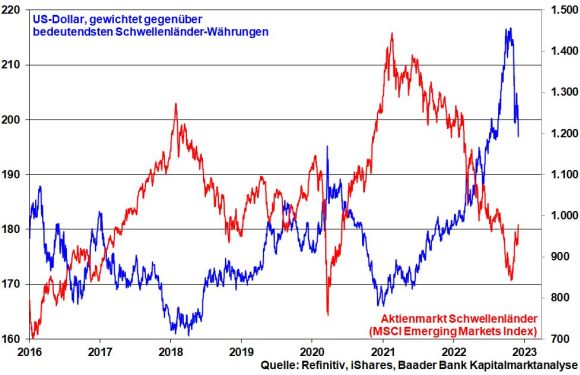

Eine weniger wuchtige Zinspolitik der Fed und ein sich einengender Vorsprung von US- gegenüber europäischen Anleiherenditen sprechen ebenso für einen weniger festen US-Dollar gegenüber Euro. Darin kommt auch zum Ausdruck, dass der Dollar an Bedeutung als sicherer Hafen verloren hat, was wiederum für weniger Risikoscheu an den Finanzmärkten spricht. Daneben hilft dem Euro geopolitisch ein möglicher Spielraum für Verhandlungen während der „Winterpause“ im Ukraine-Krieg. China übt bereits viel Druck auf Russland aus, den Krieg nicht zu eskalieren.

Wenn Zinsen der natürliche Feind der Aktien sind, hat der Feind an Wehrkraft verloren. Tatsächlich wird auch der Weltspartag 2023 kein Freudentag für Zinssparer, aber für Aktiensparer sein.

Aufgrund zurückhaltender Zinspolitik der Fed können die Schwellenländer wirtschaftlich und an den Börsen aufatmen. Ihre Währungen werten wieder auf, was Kapitalflucht nach Amerika bremst und Zuflüsse erhöht. Zudem lässt der importierte Preisdruck nach, so dass weniger Zinserhöhungen durchzuführen sind. Da die Schwellenländer gleichzeitig einen Großteil ihrer Verschuldung in Dollar aufgenommen haben, entspannt sich ebenso ihr Schuldendienst. Von der Sorgenpause der Fed profitieren insbesondere zyklische und Tech-lastige Märkte wie z.B. Südkorea oder Taiwan. Das i-Tüpfelchen obendrauf wäre es, wenn China seine Null-Covid-Strategie lockert. Das gibt nicht zuletzt den gebeutelten chinesischen Aktien wieder Auftrieb.

Über die Niederungen der deutschen Energie- und Wirtschaftspolitik blicken deutsche Unternehmen hinweg. Sie generieren immer mehr Umsätze und Gewinne außerhalb Europas. Daher sollten Anleger den deutschen Wirtschaftsstandort nicht mit den hier notierten Aktien gleichsetzen. Von besonderem Genuss für exportsensitive deutsche Aktien wäre die Wiedereröffnung der chinesischen Wirtschaft.

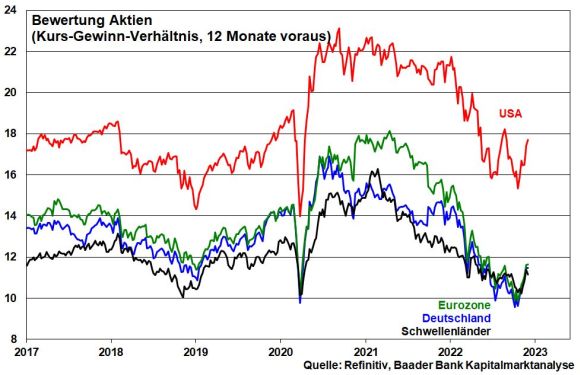

Deutsche Aktien profitieren ohnehin von einem Bewertungspuffer gemäß Kurs-Gewinn-Verhältnis. Im Vergleich mit den USA sind sie deutlich günstiger. Dieser Abschlag ist mit Blick auf die allmählichen Krisenentspannungen zunehmend ungerechtfertigt. Überhaupt kommt konjunkturabhängigen Unternehmen, die im Infrastrukturgeschäft tätig sind, der dramatische Investitionsrückstand der letzten drei Jahre aufgrund von Corona und Ukraine-Krieg zugute. Der MDAX mit seiner zyklischen Dominanz ist besonders begünstigt.

Ohnehin haben zyklische Sektoren in Europa vielfach eine zu niedrige Substanzbewertung: Sie haben Value-Charakter vor allem bei Unternehmen aus den Sektoren Industrie, Banken und Automobile mit Kurs-Buch-Verhältnissen, die bei theoretischer Liquidation mehr Wert wären als in ihren niedrigen Marktkapitalisierungen zum Ausdruck kommt.

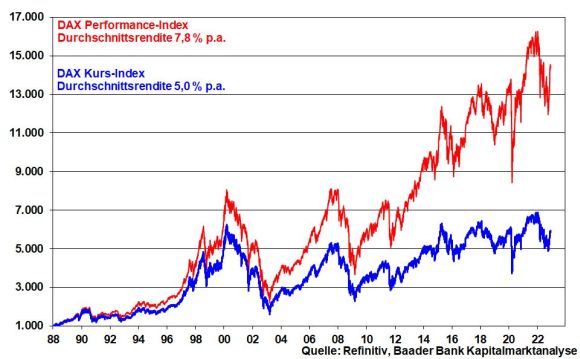

Nicht zuletzt wird im Jahr 2023 mit schätzungsweise rund 54 Mrd. Euro ein neuer Dividendenrekord der im DAX vertretenen Konzerne erzielt. Vergleicht man den reinen Kurs-DAX mit dem allgemein bekannteren Performance-DAX, der Dividenden einrechnet und Wiederanlage unterstellt, sieht man die gewaltige Attraktivität des Zinseszinseffekts über Ausschüttungen.

Auch Tech-Aktien haben ihre Rekord-Gewinnbewertungen weitgehend abgebaut und liegen nur knapp über ihrem 20-Jahres-Durchschnitt. Unabhängig davon verfügen viele Unternehmen über sehr stabile Cash-Flows. In ihren Bereichen sind sie oft Monopolisten mit Preissetzungsmacht. Digitalisierung, Datenspeicherung in der Cloud, 5G-Ausbau und Automatisierung von Industrieprozessen bleiben nachhaltige Megathemen, die schon aus Gründen der ständigen Verbesserung der Wettbewerbsfähigkeit von Industrieunternehmen verlässliche Geschäftsmodelle bleiben. Gleichzeitig kommen Tech-Aktien die abnehmenden Zinsängste überproportional zugute, während ihre angelaufenen Kostensenkungsprogramme für eine Aufbesserung der Margen sorgen. Die frühere allgemeine Euphorie ist mittlerweile aber einer kritischen Substanzbetrachtung gewichen: „Nur die Harten kommen in den Garten“.

Bis sich alle Krisen-Wogen nachhaltig geglättet haben, ist vor allem im 1. Halbjahr mit erhöhter Volatilität zu rechnen.

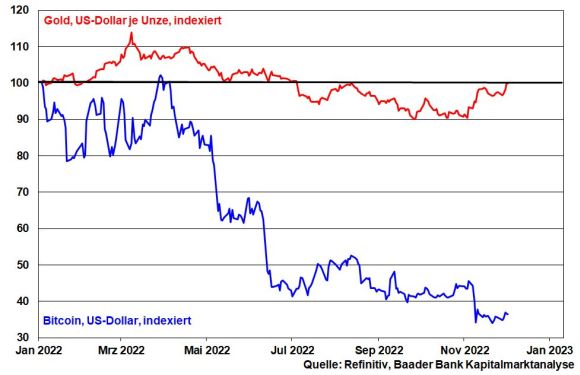

Die Vision von Bitcoin & Co. einer Stabilitätsanlage zur Risikostreuung hat sich nicht bewahrheitet. Der Kryptomarkt verzeichnete vor einem Jahr seinen vorläufigen Gipfel bei einer Marktkapitalisierung von 3,1 Bill. US-Dollar, die seither auf rund 860 Mrd. US-Dollar geschrumpft ist. Nach einer gründlichen Flurbereinigung durch ein weniger üppiges geldpolitisches Umfeld, zeigt vor allem der Zusammenbruch von Kryptobörsen und - Dienstleistern die Fragilität dieser Anlageklasse.

Zukünftig trennt der „Krypto-Winter“ die Spreu vom Weizen. Der Bitcoin wird überleben. Kryptos müssen nun beweisen, dass sie krisenfest und der zunehmenden Regulierung gewachsen sind. Danach ist die Branche professioneller, stabiler, weniger schwankungsanfällig und mit dramatisch geschrumpfter Anzahl an Kryptoanlagen aufgestellt. Bis dahin bleiben die Kryptos Spekulationsobjekte, zumal weitere Schreckensmeldungen zu erwarten sind. Im Gegensatz dazu präsentiert sich Gold seit Jahresbeginn als braver und sicherer Hafen.