Der Sommer der Erkenntnis

Die Handelskonflikte bleiben der neuralgische Punkt der Wirtschaft und der Finanzmärkte. Bis es zu finalen Befriedungen kommt, die genauere Inflationsprognosen ermöglichen, werden sich EZB und Fed im Sommer zurückhalten. Im Israel-Iran-Konflikt scheinen heftige Eskalationsstufen nicht erreicht zu werden. Das hellt neben der inflationären ebenso die weltwirtschaftliche Drohkulisse auf.

Der Höhepunkt der Handelseskalation scheint überschritten zu sein

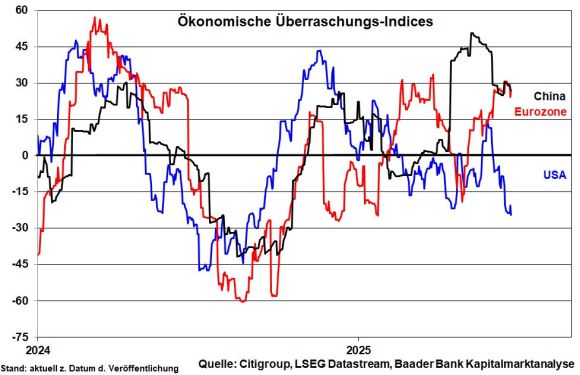

Während China und die Eurozone konjunkturell überraschen, enttäuschen die US-Konjunkturdaten gemäß Economic Surprise Index - er misst die Abweichung tatsächlicher Konjunkturdaten von zuvor getroffenen Analysten-Einschätzungen - erkennbar. MAGA sieht anders aus. Trump wird die Nebenwirkungen seines verunsichernden Zollstreits auf Verbraucher und Konsumenten berücksichtigen müssen.

Daher ist im transatlantischen Handelskonflikt mit einem Waffenstillstand zumindest über Zwischenlösungen oder Ausweitung des Verhandlungszeitraums über den 8. Juli hinaus auszugehen. Grundsätzlich besteht die Hoffnung, dass Basiszölle im Handel mit der EU bei maximal „nur“ 20 Prozent liegen könnten. Angesichts der von Trump angedrohten drastisch höheren Zölle wäre die Erleichterung dennoch groß, zumal finale Zölle Planungssicherheit böten.

Trotz Annäherung ist im transpazifischen Handelskonflikt das letzte Wort noch nicht gesprochen. Warum sollte sich China mit asymmetrischen Zöllen von 55 Prozent zufriedengeben und selbst nur 10 Prozent auf US-Einfuhren verlangen? Bei weiteren harten und langwierigen Verhandlungen muss eine Unzahl von heißen Eisen aus dem Feuer geholt werden, u.a. staatliche Subventionen und Markteintrittsbarrieren Pekings oder gegenseitige Exportverbote. Dabei wird Peking die Waffe der Seltenen Erden immer auf den Verhandlungstisch legen. Tatsächlich hat Peking seine Export-Lizenz für Seltene Erden in die USA nur auf sechs Monate begrenzt. Als attraktiver Exportmarkt hat aber auch Amerika Trümpfe gegenüber China in der Hand. Die gegenseitige Abhängigkeit sollte das Risiko erneut scharfer Eskalationen begrenzen.

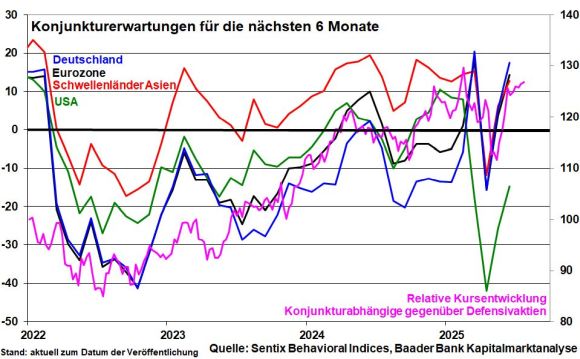

Wegen der Stabilisierung in Europa und Asien steht die Weltwirtschaft wieder auf etwas festeren Füßen. Und immerhin wird die US-Wirtschaft eine harte Konjunkturlandung vermeiden. Das spricht insgesamt für eine fortgesetzte Outperformance von Konjunkturzyklikern gegenüber Defensivtiteln.

Grafik der Woche

Die Unterstützung der Geldpolitik ist über den Sommer nur ausgesetzt

Amerikanische Wachstumssorgen und Trumps zoll- und fiskalpolitisch fixe Ideen sorgen für eine anhaltende Schwäche des US-Dollars z.B. gegenüber dem Euro. Die Terminmärkte schauen kritischer auf den Dollar als sicheren Währungshafen und spekulieren auf eine anhaltende Abwertung.

Die Fed will diesen Trend nicht noch befeuern. Glaubwürdigkeit und Unabhängigkeit bleiben für die US-Notenbank höchste Güter, so dass man sich keinesfalls der politischen Einflussnahme beugen will. In der Tat machen die Angriffe aus dem Weißen Haus es der Fed schwer, trotz handels- und geopolitischer Risiken die Leitzinsen vorbeugend zu senken.

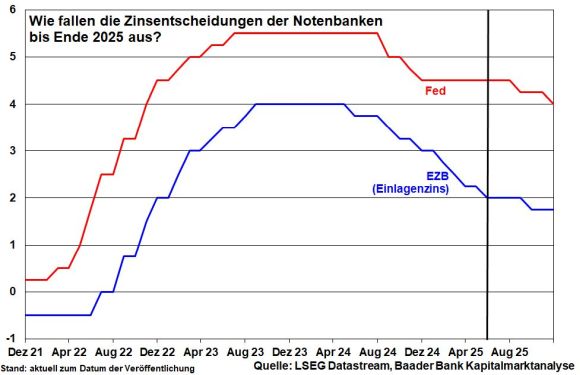

In diesem Zusammenhang zerstreut Powell zwar Zinssenkungsfantasien ab Herbst. Er will abwarten, welchen zollbedingten Inflationsschub es gibt, ob dieser einmalig oder nachhaltig ist und wenn nachhaltig, wie man ihm geldpolitisch begegnet. Allerdings gehen die Finanzmärkte davon aus, dass die Fed ihre Lockerungen wegen hartnäckiger konjunktureller Bremsspuren ab September doch wieder aufnehmen wird. Und je länger sich die Fed zurückhält, umso größer ist die Wahrscheinlichkeit einer großen „Notfall“-Zinssenkung von 50 Basispunkte im Dezember. Tatsächlich rechnen die Terminmärkte mit Zinsentspannungen um rund 50 Basispunkte in diesem Jahr.

Nach der letzten Zinssenkung im Juni hält sich die EZB trotz nachlassender Inflation und Handelsrestriktionen, die die Konjunktur bremsen, über den Sommer mit weiteren Senkungen zurück. Dann jedoch wird sie zur Düngung der noch zarten Konjunkturpflänzchen und zur Entlastung der überschuldeten Euro-Staaten an einer weiteren Zinssenkung nicht vorbeikommen. Sollten sich Handelsspannungen verschärfen und Desinflationsrisiken Vorschub leisten, könnten es sogar mehr werden.

Marktlage - Summertime but how easy is the livin‘?

Mit einer Art Waffenruhe im Israel-Iran-Konflikt ist das Schreckensszenario eines Ölpreis-Schocks mit schweren Schäden für Weltwirtschaft und steigende Inflation durch z.B. eine Blockade der Straße von Hormus vorerst vom Tisch.

Unabhängig davon, inwieweit der Waffenstillstand eingehalten wird, gehen die Börsen davon aus, dass der Grad der Eskalation niedrig bleibt. Da keine Drittpartei und selbst der Iran kein wirtschaftliches oder geopolitisches Interesse daran haben kann, blicken sie durch den Konflikt „hindurch“.

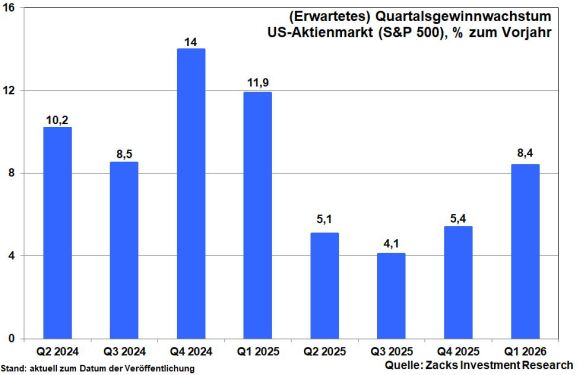

Das bedeutendste fundamentale Börsenthema im Sommer bleibt der Handelskonflikt. Das betrifft auch das Gewinnwachstum gemäß Einschätzungen von Zacks Investment Research, das sich bis Jahresende stabil auf niedrigem einstelligem Niveau einpendeln dürfte. Immerhin dient die geringe Erwartungshaltung bei Unternehmenserträgen als Kontraindikator, da die Hürde für Gewinn-Überraschungen einfacher zu nehmen ist. Mit mehr Planungssicherheit über finale Zölle wird der Gewinntrend ab 2026 wieder klar nach oben gehen. Und Börse bezahlt schließlich Zukunft.

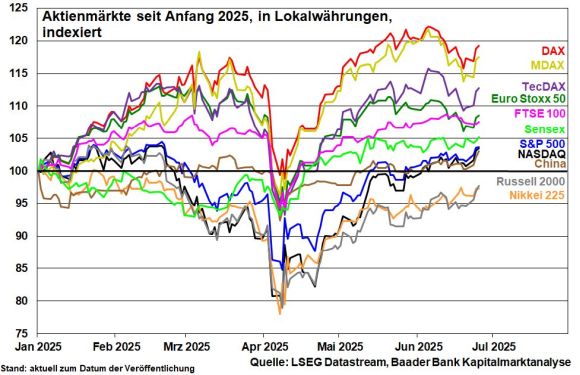

Die zweite US-Tech-Reihe ist dran

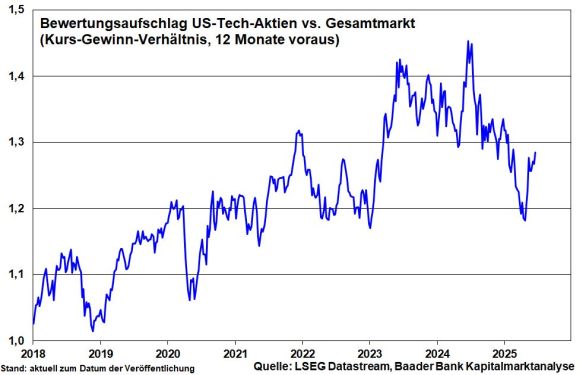

Entscheidend für die Entwicklung der amerikanischen Börsen bleiben die Tech-Werte. Sie erleben ihr Comeback, nachdem die ganz große Euphorie einer realistischeren, aber dennoch nachhaltig positiven Erwartungshaltung gewichen ist. So nutzen Schnäppchenjäger die entspanntere Bewertung bei Big Tech als günstigen Wiedereinstieg.

Schließlich belegt die stetige Integration von Künstlicher Intelligenz in den Alltag der Unternehmen und bei Privaten, dass das gewaltige Wachstumspotenzial nicht annähernd ausgeschöpft ist. Doch dürfte der KI-Boom den Anlegerfokus in Richtung der Tech-Aktien aus der zweiten Reihe lenken. Während bisher vor allem große Unternehmen profitiert haben, die die Infrastruktur bereitstellen, wird der Fokus stärker auf kleinere Unternehmen fallen, die anwendungsorientiert sind: Generative-KI-Anwendungen sowie Software zur Datenverarbeitung und zur IT-Sicherheit.

Fokus auf die europäischen Zykliker der zweiten Reihe

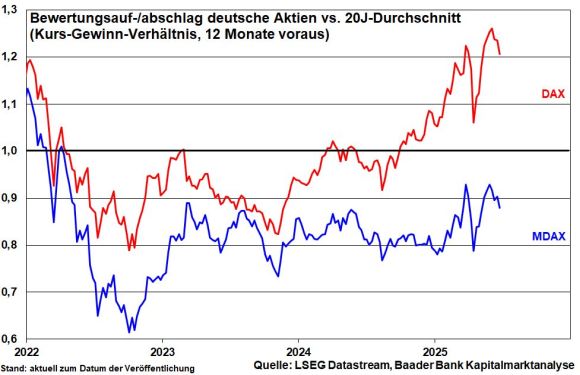

Inzwischen deutlich geschrumpfte Bewertungsabschläge europäischer Aktien zur Welt-Börse zeigen, dass sie keine absoluten Schnäppchen mehr sind. Dennoch verfügen sie noch über Aufwärtspotenzial, zumal sie laut Umfrage unter globalen Fondsmanagern anhaltend als Auffangbecken für verunsicherte Anleger an Wall Street dienen.

Vor allem (konjunkturabhängige) europäische Aktien aus der zweiten und dritten Reihe profitieren von Zinserleichterungen der EZB, da sie kreditabhängiger sind und daher zinssensitiver reagieren als großkapitalisierte Blue Chips. Mit höherem Heimatbezug ausgestattet, sprechen für sie auch die massiven Ausgaben für Verteidigung und Infrastruktur in Deutschland. In ganz Europa setzt man im Übrigen auf Standortverbesserung. Titel aus dem MDAX erzielen im Durchschnitt 30 Prozent ihrer Gewinne im Inland und damit mehr als die DAX-Werte mit lediglich 18 Prozent.

Tatsächlich verbessern sich die ifo Geschäftserwartungen auf den höchsten Stand seit April 2023. Es ist zu hoffen, dass die Rekordverschuldung der Bundesregierung von 850 Mrd. Euro bis 2029 vor allem marktwirtschaftliche Verwendung findet, um den deutschen Konjunktur- und Aktienaufschwung nachhaltig zu festigen.

Da die zweite Reihe zugleich führend in vielen industriellen Nischenmärkten ist, kommt selbst das protektionistischer auftretende Amerika an ihrem Know-How nicht vorbei. Und im Zweifel wird die Karte Auslandsverlagerung gezogen. Für den deutschen Makrokosmos schlecht, aber für ihren Mikrokosmos gut profitieren sie in den USA von niedrigeren Steuern, Deregulierung und sehr viel günstigeren Energiepreisen.

Schließlich sind deutsche Aktien aus der zweiten Reihe im Vergleich weiter günstig bewertet. Ihr Kurs-Gewinn-Verhältnis liegt etwa 10 Prozent unterhalb des Durchschnittswerts der vergangenen 20 Jahre. Im Gegensatz dazu ist der DAX aktuell knapp 25 Prozent teurer bewertet.

Mögliche Irritationen im Handelskonflikt werden dennoch ihren Tribut bei ihnen einfordern.

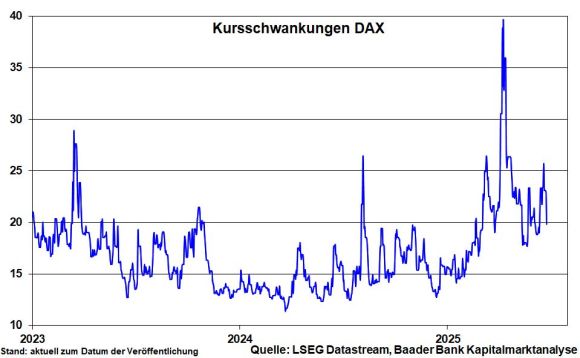

Sentiment und Charttechnik DAX - Sommerliche Konsolidierungen sind kein Beinbruch

Aus Sentimentsicht kommen die Aktienbörsen mit der Vielzahl an Handicaps erstaunlich gut zurecht. Gleichfalls sind sie von überschäumender Euphorie als Frühwarnung vor massiven Aktien-Rückschläge weit entfernt. Ebenso halten Anleger weiter nach Investitionsmöglichkeiten Ausschau. In der typischerweise umsatzschwächeren Sommerzeit kann es aber durchaus schwankungsbreiter zugehen, gerade auch im Hinblick auf den Live-Ticker zu den Themen Handels- und Geopolitik.

Grundsätzlich sollten Anleger in der heißen Jahreszeit zumindest in Form regelmäßiger Aktiensparpläne investiert bleiben. Wenig spricht gegen die Anlegerweisheit, wonach politische Börsen kurze Beine haben.

Auf dem Weg nach oben liegen die nächsten Widerstände im DAX bei 23.715, 23.812, 23.930, 23.950 und 24.009 Punkten. Im Falle einer Gegenbewegung bieten die Marken bei 23.644, 23.633, 23.588, 23.523 und 23.420 Punkten Unterstützung.