Mit ausgeweiteten Liquiditätshilfen der EZB wird das Zweckbündnis zwischen Geld- und Finanzpolitik noch enger geknüpft. Denn trotz Impfstoff-Perspektiven verhindern weitere Lockdowns eine Wirtschaftserholung bis zum Frühjahr. Zur Kompensation werden zusätzliche Konjunkturprogramme auch unter Zuhilfenahme des EU-Wiederaufbaufonds aufgelegt, die die EZB finanziert. Für die Aktienmärkte bedeutet das Liquiditätshausse, sozusagen Weihnachten das gesamte nächste Jahr.

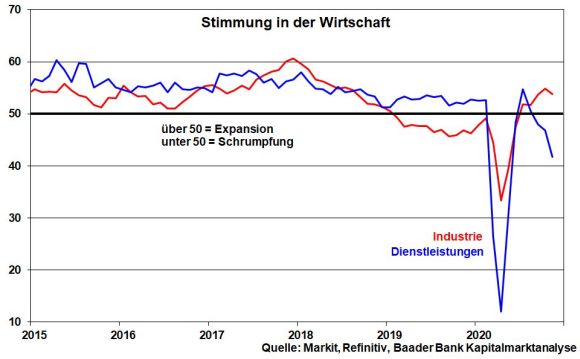

Die Konjunkturerholung fällt angesichts der neuen Corona-Eindämmungsmaßnahmen deutlich verhaltener aus als bislang von der EZB erwartet. Ein Double Dip der Euro-Wirtschaft im Winterhalbjahr ist unvermeidlich. Zwar rechnet die EZB in diesem Jahr mit einem weniger scharfen Konjunktureinbruch von minus 7,3 nach zuvor minus 8,0 Prozent. Für 2021 (3,9 nach 5,0 Prozent) zeigt sie sich jedoch deutlich vorsichtiger und rechnet damit, dass die Erholung erst 2022 (4,2 nach 3,2 Prozent) Fahrt aufnehmen kann. Vor allem der Stimmungseinbruch im Dienstleistungsgewerbe wird sich zunächst fortsetzen. Auch die im Vergleich stabilere Industrie kann sich dieser Moll-Stimmung nicht entziehen. Die EZB-Chefin Lagarde betonte explizit, dass selbst die Corona-Impfstoffe kein schnelles Ende der Wirtschaftsflaute herbeiführen. Damit hat sie der geldpolitischen Lockerung im Kampf gegen Deflationierung noch weiter Tür und Tor geöffnet.

Tatsächlich ist die Preisentwicklung in der Eurozone von minus 0,3 Prozent in den letzten drei Monaten hartnäckig deflationär. Ebenso bleibt der Inflationsausblick nüchtern: 2020 0,2 nach zuvor 0,3; 2021 1,0 statt 0,7, 2022 1,1 statt 1,2 und 2023 1,4 Prozent. Insofern belässt die EZB die Leitzinsen so lange auf ihrem aktuellen oder einem niedrigeren Niveau, bis sich eine Preissteigerung von durchschnittlich zwei Prozent einstellt. „Durchschnittlich“ heißt dabei, dass nach langem Unterschreiten auch ein Überschießen oberhalb von zwei Prozent zu keiner geldpolitischen Restriktion führt, sondern toleriert wird. Vor 2024, wenn überhaupt, ist nicht mit Zinssteigerungen zu rechnen.

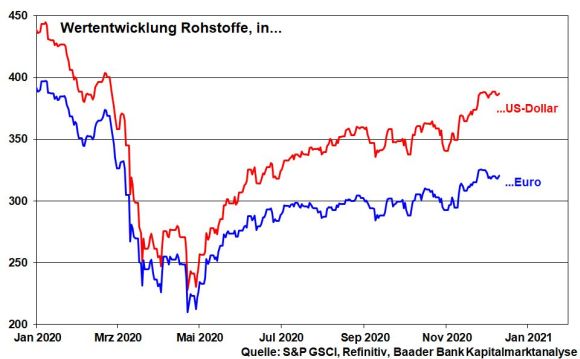

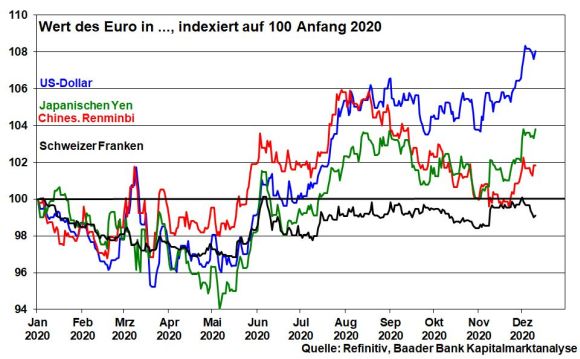

Die aktuelle Deflationsphase nutzt die Europäische Zentralbank als Rechtfertigungsgrund zur Euro-Schwächung. Zunächst bremst ein Euro auf Zweieinhalbjahres-Hoch zum US-Dollar die importierte Inflation u.a. der in US-Dollar notierenden Rohstoffpreise. Die Erholung der Rohstoffpreise verläuft auf Euro-Basis gedämpfter.

Ohne Zweifel ist der EZB die Euro-Aufwertung als Belastungsfaktor für den Export ein Dorn im Auge. Allerdings nennt Lagarde keine explizite Schmerzgrenze für den Euro, um sich offiziell nicht der Wechselkursmanipulation verdächtig zu machen. Dennoch haben die Devisenmärkte verstanden, dass sich die europäische Geldpolitik im Währungsabwertungswettlauf mit der Fed befindet.

Doch so sehr der feste Euro als Alibi für geldpolitische Freizügigkeit missbraucht wird, so wenig spricht längerfristig für seine nachhaltige Stärke. Konjunkturanfälligkeit, innereuropäische Schwelbrände und mitunter eine Politik, die Wirtschaftskompetenz links liegen lässt, sind keine nachhaltigen Argumente für Währungsstärke.

Das üppige und zinsgünstige Liquiditätsangebot lässt sich keine Regierung der Eurozone für neue Konjunkturprogramme entgehen. Das Notbündnis zwischen EZB und Finanzpolitik wird noch enger. Wer will schon eine neue Euro-Krise oder sogar soziale Unruhen riskieren?

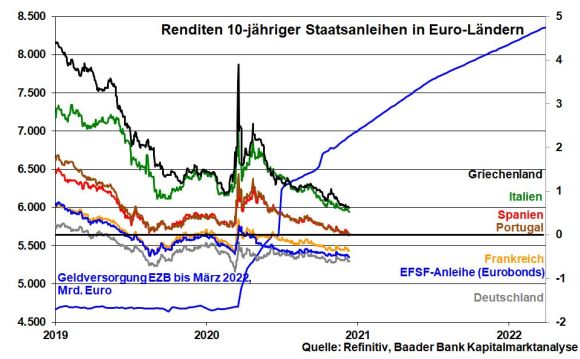

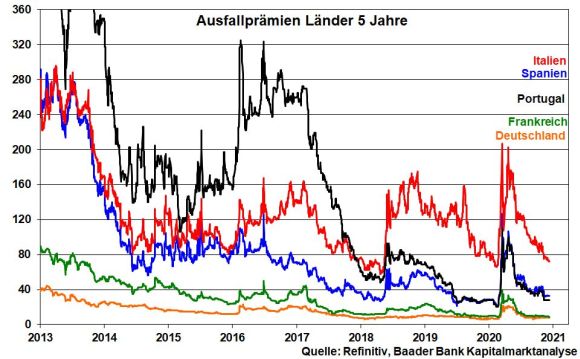

Konkret verstärkt die EZB ihre Liquiditätsbereitstellung dramatisch mit weiteren Not-Anleihekäufen (Pandemic Emergency Purchase Programme) über 500 Mrd. Euro bis mindestens März 2022. So kann sie bis dahin alle Neuemissionen an Staatsanleihen aufnehmen und gleichzeitig die Renditen von Euro-Staatsanleihen noch weiter drücken. Mittlerweile sind sie in Spanien und Italien auf Rekordtiefs und in Portugal unter null gefallen. Auch wird die EZB zum wichtigsten Käufer der europäischen Gemeinschaftsanleihen des EU-Wiederaufbaufonds, der großzügig Finanzgeschenke vor allem an die Euro-Peripherie verteilt. So erhält allein Italien 210 Mrd. Euro, um die gesamten öffentlichen Investitionen der kommenden fünf Jahre zu decken.

Darüber hinaus stellt die EZB bis Dezember 2021 drei weitere zielgerichtete Langfristkredite (TLTROs) sowie vier pandemische Not-Kredite (Pandemic Emergency Longer-Term Refinancing Operations, kurz PELTROs) zu günstigen Konditionen bereit. So will sie Negativeffekte für Euro-Banken über Liquiditätsengpässe und Kreditausfälle der ab Frühjahr drohenden Insolvenzwelle abfedern.

In der Eurozone übernimmt die EZB weiterhin die Schmutzarbeit. Sie macht unmissverständlich klar, dass sie eine neue Staatsschuldenkrise verhindern wird. Sinkende Ausfallprämien in der Eurozone zeigen deutlich, dass die Finanzmärkte an dieser Konsequenz kein Jota zweifeln.

Diese Rolle wird sie kaum mehr ablegen können, denn bereits heute haben sich die Nationalregierungen an diese Segnungen ohne eigene Anstrengung gewöhnt. Niemand verlässt gerne die eigene Komfortzone. Der Geist der Bundesbank ist endgültig durch die offenen Fenster in der Frankfurter Sonnemannstraße, dem Sitz der EZB, entfleucht.

Trotz der momentan prekären Infektionssituation denken Anleger angesichts der positiven Impfstoffnachrichten bereits an die Zeit nach Corona. Das dokumentiert das deutlich angestiegene Verhältnis von Kupfer zu Gold. Während Kupfer als besonders zyklisches Industriemetall von der erwarteten Weltkonjunkturerholung profitiert, findet Gold zurzeit aufgrund der sich beruhigenden geo- und handelspolitischen Risiken weniger Anklang. Historisch wurden ähnliche Entwicklungen von deutlichen Zinsanstiegen bei Staatsanleihen begleitet.

Doch müssen sich die Notenbanken weiter als Zinsdrücker betätigen, da aufgrund der rasanten Weltverschuldung - allein 2021 kamen 20 Billionen US-Dollar hinzu - ansonsten der finale System-Crash droht. Der Point of no Return ist längst erreicht.

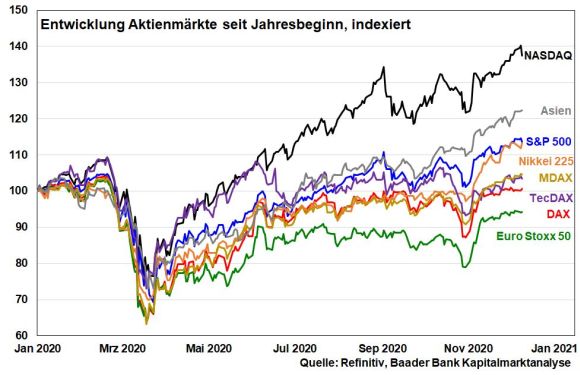

Die Aktienmärkte verlieren ihr wichtigstes Argument, die Liquiditätshausse, nicht.

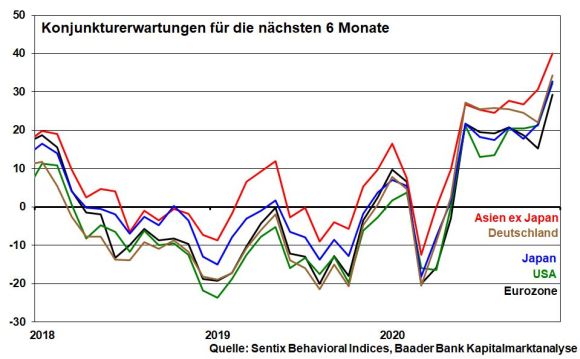

Fundamental hellen sich die von der Investment-Beratungsfirma Sentix ermittelten Konjunkturerwartungen für die kommenden sechs Monate über alle Weltregionen hinweg weiter auf. Den Schwellenländern Asiens mit Schwerpunkt China, den USA und dem konjunkturzyklischen und exportorientierten Deutschland werden dabei die besten Perspektiven bescheinigt.

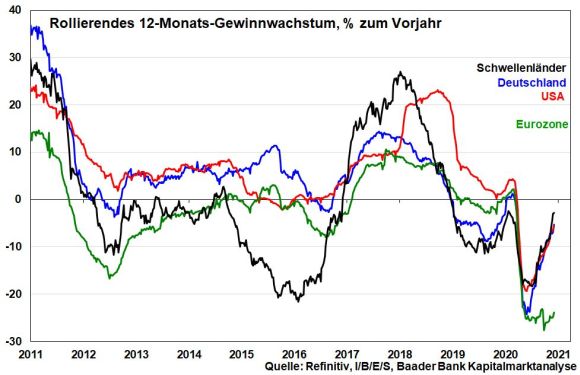

Diese Entwicklung spiegelt sich im Gewinnwachstum wider. Die asiatischen Schwellenländer präsentieren sich bereits wieder so stark wie vor Corona. Längerfristig sorgt das asiatische Freihandelsabkommen RCEP für noch mehr Gewinnpotenzial. Auch die US-Gewinne bezeugen wirtschaftspolitischen Weitblick. Dagegen machen die jahrelang vernachlässigte Wettbewerbsstärke sowie anhaltend fehlende Reformbereitschaft Europa zum Schlusslicht bei den Gewinnaussichten.

Vor diesem Hintergrund trennt sich ebenso die Aktien-Spreu vom -Weizen. Die US-Aktienindices und die der Schwellenländer Asiens dürften sich weiter besser entwickeln als die europäischen und deutschen.

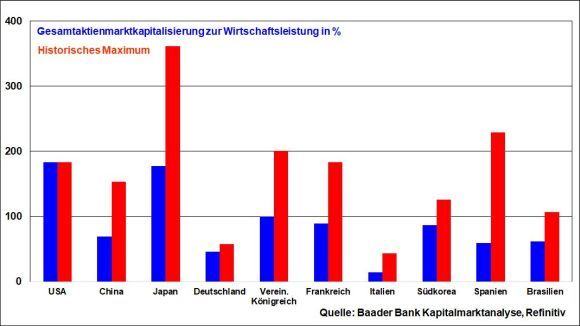

Fraglos ist eine Abkopplung der Aktienmärkte von der Realwirtschaft zu beobachten. Besonders in den USA liegt der Warren Buffett-Indikator, der die Marktkapitalisierung der Aktien eines Landes zur jeweiligen Wirtschaftsleistung in Bezug setzt, auf einem Allzeithoch und signalisiert damit extreme Überbewertung, vor allem wegen der Tech-Giganten.

Doch ist ein bevorstehender Crash-Winter nicht zu befürchten. Zunächst sind Aktien in anderen Ländern weit von ihren Höchstbewertungsständen entfernt. Daneben verbreitert sich der Aktienmarkt 2021 und wird damit stabiler. Denn die abzusehende Entspannung im Handelskrieg sowie die Impfstoff-basierte Aussicht auf Lockdown-Lockerungen ab Frühjahr verleihen konjunkturabhängigen Werten Schwung. Die finden sich nicht zuletzt im Value-Bereich, der sich damit gegenüber Growth festigen kann. Damit läuft der Aktienmotor nicht mehr nur auf dem einen, dem High-Tech-Zylinder.

Nicht zuletzt verspricht ein weiteres Megathema Schwung am Aktienmarkt. Wenn sich auch Amerika unter Biden verstärkt dem Klima- und Umweltschutz widmet, wird dieses Thema auch an den Aktienmärkten wuchtig. Dann werden Aktien aus dem alternativen Energie-Bereich Boden gegenüber High-Tech gutmachen. Das Gleiche gilt für Aktien, die die sogenannten ESG-Kriterien (Environmental, Social, Governance, also Umwelt, Soziales und gute Unternehmensführung) erfüllen. Werden diese wie in der EU auch in Amerika immer stärker staatlich propagiert, führt an ihnen kein Weg vorbei.

Der High-Tech-Sektor wird aber im Trend weiter von seinen soliden Geschäftsmodellen profitieren. Schwankungen wegen des Vorwurfs marktbeherrschender Stellungen wie bei Facebook müssen aber einkalkuliert werden. Dagegen werden insbesondere kleinere Tech-Werte, die Nischen besetzen, gefragt sein.

Insgesamt ist also weniger von Branchenrotation, sondern eher von Branchenergänzung zu sprechen.

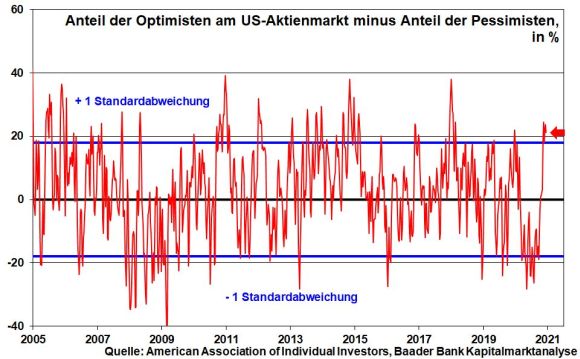

Zurzeit zeigt der DAX wenig Interesse, aus dem Seitwärtstrend auszubrechen. Und in den USA spricht ein zu großer Überhang von Optimisten zu Pessimisten für vorübergehende Aktienkonsolidierungen. Mit Blick auf die insgesamt robusten Aussichten für das Aktienjahr 2021 sind Kursrückgänge jedoch als Einstiegschance zu verstehen.

Charttechnisch liegen erste Unterstützungen bei 13.236, 13.192, 13.004 sowie 12.960 Punkten. Klare Richtungsentscheidungen, die auch die letzten Fragen zur Jahresend-Rallye beantworten, werden erst bei Überschreitung des Widerstands bei 13.450 und 13.500 getroffen. Dann folgen weitere Barrieren bei 13.689 und 13.795 Punkten.