Normalerweise hat eine stark wachsende Volkswirtschaft auch eine starke Währung. Und tatsächlich ist Amerika wirtschaftlich stark. Die Amazons, Apples, Googles und Facebooks betreiben in den USA mit ihrem Digitalisierungs-Know How jede Menge Wertschöpfung. Und als wachstumsfördernder Brandbeschleuniger kommen auch noch drastisch gesenkte Unternehmenssteuern dazu. Viele US-Konzerne - siehe Apple - aber auch von der eurozonalen Reformrenitenz enttäuschte Unternehmen Europas werden in den Westen „Rübermachen“. Selbst Walt Disney hätte nie davon zu träumen gewagt, dass Mickey - Spitzname von US-Vizepräsident Mike Pence - und Donald einmal erfolgreich Wirtschaftspolitik für die USA betreiben. Diese auch geplanten Geldzuflüsse müssten grundsätzlich eine Aufwertung des Dollar nach sich ziehen.

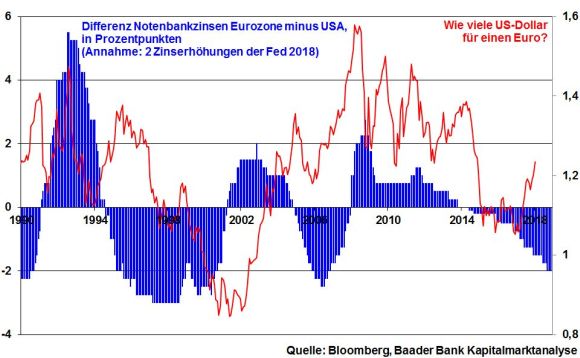

Auch höhere Notenbankzinsen der Fed und höhere Renditen für Staatsanleihen gegenüber dem anhaltenden geldpolitischen Kuschelkurs der Eurozone sprechen für, nicht gegen den US-Dollar.

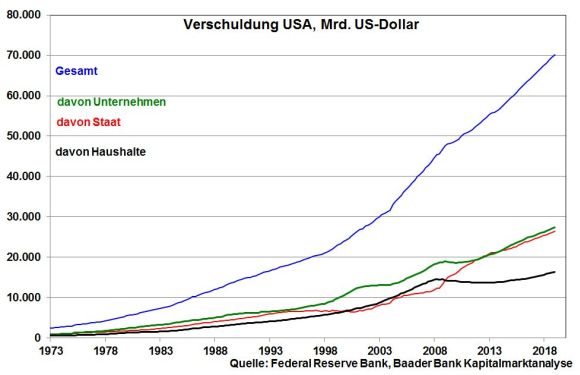

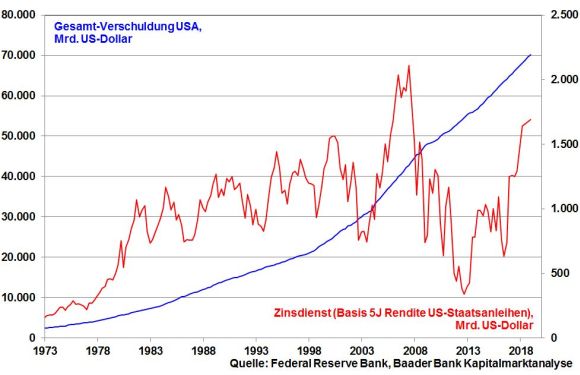

Auch führt die Verschuldung Amerikas schon aus Gründen nachlassender Bonität zu steigenden Kreditzinsen. Die Gesamtverschuldung der USA hat sich seit Beginn der Finanzkrise 2008 bis heute bereits um 50 Prozent erhöht. Und die Steuersenkung wird selbst die „Lichtgestalt“ Trump nicht aus der Portokasse bezahlen können.

Amerikas Zinsdienst auf sein Verschuldungslaster hat sich seit dem Tiefpunkt 2012 vervierfacht.

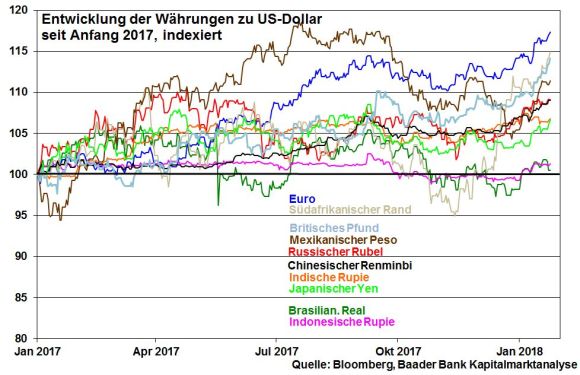

Gemäß Zinsparitätentheorie, wonach Anleger dort investieren, wo die höchsten Renditen zu finden sind, müsste der Dollar gegenüber allen bedeutenden Währungen durch die Decke gehen. Aber Pustekuchen, seit 2017 ist der Dollar gegenüber allen großen Währungen und damit auch zum Euro gefallen. Er ist also strukturell schwach.

Sicherlich gibt es fundamental durchaus gute Argumente für eine feste Gemeinschaftswährung. Die Euro-Konjunktur hat sich deutlich stabilisiert, das Deflationsgespenst ist verschwunden und von Euro-, politischer, Finanz-, Schulden-, Banken-, Griechenland- oder Wirtschaftskrisen spricht man nur noch, wenn das Thema Wetter abgehandelt ist.

Dieser aufgehellte Hintergrund gibt der EZB theoretisch Spielraum für eine zins- und liquiditätspolitische Trendwende, die eine Euro-Befestigung rechtfertigt. Und in der Tat, während der Devisenmarkt eine restriktivere Fed schon längst einpreist, ist das für die EZB noch Neuland. Dass ausgerechnet der amtierende Weltmeister in der Disziplin „Geldpolitische Üppigkeit“ zumindest darüber nachdenkt, wirkt auf viele pro Euro-Währungsspekulanten wie eine harte Droge und führt beim Euro zum „Overshooting“, zum Überschießen.

Doch klopft man die fundamentale Substanz ab, fällt der Putz schnell herunter. Angesichts perspektivisch wieder fallender Energiepreise dürften sich die zuletzt aufwärtsgerichteten Inflationserwartungen in der Eurozone wieder zurückbilden. Zudem stellt die jüngste Euro-Aufwertung eine preisliche Entspannung für importierte Güter wie Rohöl dar. Der Rückgang der Rohstoffpreise auf Euro-Basis ist in der Tat markant. Die angestrebte Inflationsrate von zwei Prozent in der Eurozone bleibt schwierig zu erreichen. Unmittelbarer Zinserhöhungsdruck bei der EZB? Fehlanzeige!

Früher konsumierte Amerika das, was die Welt produzierte. Doch Uncle Sam will nicht mehr die weltweiten Regale leerkaufen, sondern sie selbst befüllen. Aus der ehemaligen reinen Konsum- soll eine Industrie- und Exportnation werden. Man braucht also keinen teuren Dollar mehr zum billigen Einkauf, sondern will einen schwachen zum besseren Verkauf. So will der welthandelspolitische Neandertaler Trump dem exportüberschüssigen Deutschland, Japan und China an den Kragen.

Und mit dem ab Februar 2018 amtierenden Fed-Präsidenten Jerome Powell hat Trump sich keine exportschädliche Laus in seinen Konjunktur-Pelz gesetzt. Scharfe geldpolitische Restriktionen, damit ein starker Dollar und schließlich ein schwächerer US-Export sind nicht sein Ding. Als ehemaliger Investmentbanker mag Powell hohe Zinsen ebenso wenig wie kalte Füße im Winter. Eher denkt die Fed über höhere Inflationsziele - drei statt zwei Prozent - nach, was wie ein Ventil Druck aus dem Zinserhöhungskessel nimmt. Und käme es hart auf hart, d.h. würden die Anleiherenditen zu stark ansteigen, wird die US-Notenbank wieder auf Anleihe-Shopping Tour gehen. Wetten, dass?

Doch wenn Powell egoistisch Dollar-Schwäche betreibt, wird Mario Draghi nicht Sankt Martin spielen und den eurozonalen Export-Rock teilen. Die EZB denkt noch nicht einmal über leichte Entblähungen ihrer bis zum Bersten mit Anleihen gefüllten Notenbankbilanz nach. Sollte sie ankündigen, ihre Anleihekäufe ab Oktober 2018 von jetzt 30 Mrd. auf monatlich dann 15 Mrd. Euro zu reduzieren, nimmt sie netto immer noch den Großteil an neu emittierten Anleihen auf.

Selbst im Extremfall, sollte unsere Notenbank ihre Ankäufe gänzlich einstellen, bleibt die Liquiditätsausstattung der Eurozone angesichts der Reinvestierung von fällig werdenden Anleihen im Besitz der EZB dennoch auf Rekordniveau. Über eine weiterhin robuste Nachfrage von Versicherungen und Pensionskassen ist auch dann nicht mit stark steigenden Anleiherenditen zu rechnen. Überhaupt, Leitzinserhöhungen sind für die EZB erst 2019 ein Thema. Und dann werden sie so langsam passieren, dass im Vergleich die Schnecke ein wildes Tier ist.

Insgesamt soll ein vergleichsweise schwaches Zinsumfeld in der Eurozone wie ein Anti-Mücken-Spray Euro-aufwertende Zuflüsse in den Euroraum verhindern.

Diese schwindende Aussicht auf geldpolitische Restriktion bzw. auf steigende Renditen spricht für einen sich wieder abschwächenden Euro. Ende des Jahres sind 1,20 wahrscheinlicher als 1,30.

Auch der europäische Aktienmarkt scheint keine Angst vor Export schädlicher, weiterer Höhenluft des Euros zu haben. Bis zuletzt gaben deutsche und eurozonale Aktienkurse bei Euro-Aufwertungen nach. Doch diese Beziehung ist in die Brüche gegangen. Trotz höchstem Euro/US-Dollar-Kurs seit 2014 hat der DAX ein neues Allzeithoch erreicht.

Der Dollar mag in ein Loch gefallen sein, aber er kommt mit Hilfe des Euro auch wieder heraus. Die jüngste Stärke des Euro ist vor allem eine Schwäche des US-Dollars. Aber keine Sorge, der barmherzige Euro hilft ihm gerne wieder auf die Beine.