Deutlich steigende Preise in den USA sind keine Gespenster mehr, sondern sehr real geworden. Warum also greift die US-Notenbank nicht konsequent ein, damit aus dem inflationären Scheunen- bloß kein nachhaltiger Flächenbrand wird? Ist sie tatsächlich von der vorübergehenden Inflationsthese überzeugt? Oder braucht sie diese nur als Notlüge, als Alibi, um ihre geldpolitische Freizügigkeit fortzusetzen?

Die post-coronalen Nachholeffekte und die üppigen staatlichen Konjunkturprogramme haben der Inflation viel Schubkraft beschert. Ebenso wirken die Angebotsverknappungen und Lieferengpässe als Turbo. So sind in den USA z.B. die Preise von Gebrauchtwagen um ca. 30 Prozent zum Vorjahr angestiegen, da Neuwagen wegen fehlender Computerchips nicht ausreichend verfügbar sind. Auch Airline-Tickets haben sich im flugfreudigen Amerika extrem verteuert.

Dann die Rohstoffpreise: China bunkert Öl und Industriemetalle wie Eichhörnchen Nüsse für den Winter. Und für die lange Zeit explodierenden Baukosten z.B. bei Holz ist die Biden-Regierung verantwortlich. Die Sozialschecks haben viele Amerikaner für den Traum vom Eigenheim genutzt. Nicht zuletzt fürchten sie böse Reaktionen der Fed auf die Inflationsbeschleunigung und wollen noch vor vermeintlich steigenden Bauzinsen zuschlagen.

Daher müssten die Inflations-Warnsirenen der Fed rund um die Uhr heulen. Doch verharmlost sie das Inflations-Thema wie eine Gewitterfront, die zwar für Unwetter sorgt, aber auch wieder vorüberzieht.

Da sich die schlimme konjunkturelle Not in Amerika abschwächt, werden auch die fiskalischen Ausgabeimpulse zurückgefahren. Tatsächlich basierte das bisherige Wirtschaftswachstum zu vier Teilen auf staatlichen Stimuli und nur zu einem auf wirtschaftlicher Wiedereröffnung. Selbst wenn Amerika also statt jetzt 80 zu 100 Prozent reaktiviert ist, wird zusammengenommen die weitere Wachstums- und damit konjunkturelle Inflationsdynamik abnehmen.

Die Corona-Zeit und die staatlichen Wirtschaftshilfen haben die US-Unternehmen für die Verbesserung ihrer Produktivität genutzt. Und diese ist ein Inflationskiller. Ohnehin werden teure Arbeitnehmer immer mehr durch vergleichsweise günstige Roboter ersetzt. So liegt die Beschäftigung in den USA immer noch sieben Millionen unter dem vor-coronalen Konjunkturhöhepunkt. Dieses Überangebot an Arbeitskräften wirkt nicht in-, sondern deflationär: Wo sollen denn die Lohnbeschleunigungen herkommen, die früher eine Lohn/Preis-Spirale, eine galoppierende Inflation auslösten?

Und die Versorgungsengpässe? Die asiatischen und US-Chipfabriken sind dabei, die Produktionskapazitäten wieder hochzufahren. Kanada macht seinem Holzfällerimage alle Ehre. Mit Überstunden wird gefällt und gesägt, was das Zeug hält. Und siehe da, die Bauholzpreise sind bereits wieder deutlich gesunken. Daneben hat China seine Rohstoffbunker mittlerweile bis zum Bersten gefüllt. Auch werden jeden Tag mehr Flugzeuge reaktiviert.

Überhaupt, die Globalisierung ist nicht tot. Welthandel und Exporte werden neue Höchststände erreichen und den Preiswettbewerb wiederbeleben.

Grundsätzlich schafft sich jede Nachfrage ihr Angebot. Gibt es Geld zu verdienen, wird es früher oder später auch eingesammelt. Warum wohl ist die Anzahl der Corona-Teststationen derart explodiert?

Ende des Jahres, wenn die Nachholeffekte abgeebbt sind und wieder ordentlich produziert wird, hat das Angebot die Nachfrage eingeholt.

Es spricht also wenig dafür, dass die sprunghaften Preise noch weiter steigen, aber viel dafür, dass sie wieder fallen. Selbst wenn sie konstant blieben, würde die Inflation wie ein Stein fallen, da sie als relative Zahl ja Bezug zum Vorjahresniveau nimmt.

Der Domino-Effekt einer nicht mehr zu stoppenden Beschleunigung des Preisniveaus ist alles andere als ausgemachte Sache. Tatsächlich scheint die Legende von der nur zwischenzeitlichen Preisbeschleunigung so gut unterfüttert zu sein, dass sie die Fed zum neuen geldpolitischen Glauben erhebt.

Die US-Notenbank hat es in ihrer gut hundertjährigen Geschichte noch nie geschafft, die Inflation erfolgreich zu bekämpfen, ohne gleichzeitig eine Rezession auszulösen. Ein Double Dip, ein erneutes wirtschaftliches Abtauchen wäre wirtschaftspsychologisch fatal. Welche Glaubwürdigkeit hätte die Fed dann noch, wenn sie die Wende der Wende ihrer Geldpolitik vollzieht?

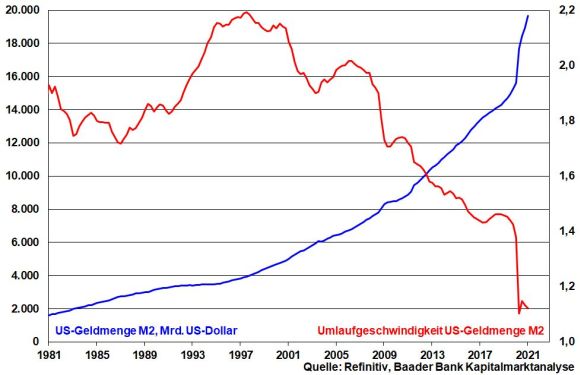

Ohnehin ist die Inflation in Amerika nicht unmittelbare Folge der exzessiven Fed. Ihre Liquiditätsvollversorgung hat sogar die Umlaufgeschwindigkeit des Geldes - die Geschwindigkeit, mit der Geld den Besitzer wechselt - reduziert. Da eben genügend davon da ist, gibt es auch keinen großen Inflationsdruck. Die Erklärung dafür ist, dass die Liquidität der US-Notenbank nicht adäquat in der Wirtschaft ankommt.

Sie dient vor allem der reibungslosen Finanzierung von Schulden. Tatsächlich hat die Modern Monetary Theory (MMT) an praktischer Bedeutung gewonnen, der zufolge eine Notenbank der Diener einer ausgaben- und schuldenfreudigen Regierung ist. Konkret, im Kampf Amerikas gegen China um die geopolitische, militärische, wirtschaftliche und technologische Oberhand wird die Fed weiter als Sondereinsatzkommando gebraucht. Und angesichts seiner beeindruckenden Überschuldung hält Amerika eine klar restriktive Geldpolitik nicht mehr aus. Die Fed muss sich mit Stabilitätskosmetik begnügen.

Sind wir ehrlich: Das sind die wahren Killerargumente gegen restriktive US-Geldpolitik. Die Fed wird mit viel Verbal-Buhei Stabilitätskosmetik, aber keine -Kernsanierung betreiben. Daran ändern eventuell auf 2023 vorgezogene Leitzinserhöhungen wenig, die auf der letzten Fed-Sitzung an die Wand gemalt wurden. Dennoch bleiben die Realzinsen negativ. Und das ist keine restriktive Zinspolitik. Überhaupt hat die Fed erneut das Bild von der transitorischen Inflation gezeichnet.

Die verhaltenen Inflationserwartungen und entspannten Staatsanleiherenditen zeigen, dass die Zinsmärkte die geldpolitische Botschaft verstanden haben.

Trotz zwischenzeitlicher Irritationen ändert sich am zinsseitigen Anlagenotstand als Brot und Butter-Geschäft für Aktien im Wesentlichen wenig.

Die Fed kann nicht, die Fed will nicht und die Fed darf nicht.