Ausverkauf bei US-Zinspapieren: Zuletzt lag die Rendite 10-jähriger Staatsanleihen das erste Mal seit 2007 wieder über fünf Prozent. Insgesamt haben sich die Zinskosten des Staats und der Privatwirtschaft dramatisch erhöht. Und leider ist angesichts positiver Realzinsen auch das Weginflationieren von Schulden nicht mehr möglich. Ist Amerikas Finanzstabilität in Gefahr? Kann die US-Notenbank wirklich konsequent an der Preisstabilität festhalten?

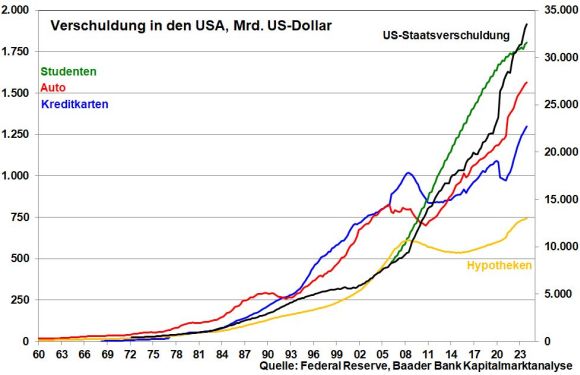

Auch in puncto Verschuldung scheint Amerika das Land der unbegrenzten Möglichkeiten zu sein. Washington finanziert die grüne Transformation der Wirtschaft mit fast 740 Milliarden Dollar auf Pump. Der Militärapparat verschlingt ohnehin jedes Jahr mehr Geld. Seit der Corona-Pandemie regnet es in Amerika so viel Schulden-Geld vom Himmel wie im Märchen Brei.

Ohne Zweifel waren die Finanzzeiten seit 2010 herrlich. Niedrige und sogar negative Realzinsen luden geradezu ein, immer mehr Schulden zu machen, um das Wahlvolk freundlich zu stimmen und das Land gegen alle bösen Feinde abzuschirmen. Amerika hat sich nicht zweimal bitten lassen.

Die Kehrseite der Medaille ist eine US-Staatsverschuldung, die im Verhältnis zur Wirtschaftsleistung bereits bei 122 Prozent liegt, obwohl doch die Konjunktur gut läuft und die Steuereinnahmen fließen. Das im September abgelaufene Geschäftsjahr haben die USA mit einem Haushaltsdefizit von fast 1,7 Bill. Dollar abgeschlossen. Seit dem Ausbruch von Covid-19 im ersten Quartal 2020 bis heute - also innerhalb von dreieinhalb Jahren - sind die amerikanischen Staatsschulden um mehr als 10 Bill. Dollar gestiegen. Für die vorhergehenden 10 Bill. brauchte man noch fast 10 und davor fast 20 Jahre.

Mittlerweile geht die amerikanische Staatsverschuldung in die Exponentialfunktion über.

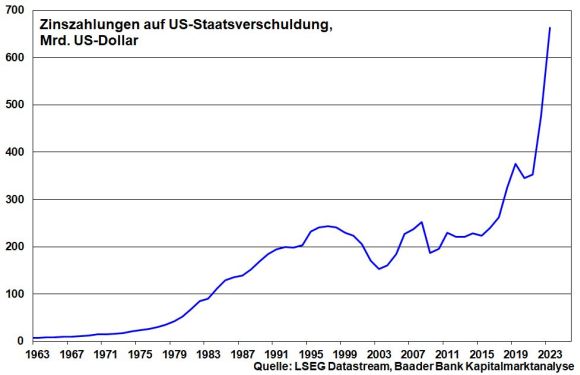

Doch aufgrund der ungewohnt restriktiven US-Geldpolitik, mit der die Teuerung bekämpft wird, muss Amerika einen immer größeren Anteil seines Haushalts für Zinszahlungen ausgeben. Auch hier ist eine Exponentialfunktion klar erkennbar. Perspektivisch wird der Schuldendienst der USA als Anteil am Haushalt von acht Prozent 2019 auf 14 Prozent im Jahr 2028 steigen.

Und leider können die USA auf die Inflation als Entschuldungsfaktor nicht mehr zählen. Die Kreditzinsen sind mittlerweile real positiv.

Überhaupt ist die frühere Happy Hour vorbei, als US-Papiere in der Finanzwelt als ultimative Stabilitätsanlagen galten. Zurzeit machen sich die Käufer rar wie Mäuse, wenn die Katze kommt. Selbst angesichts von Krisen wie jetzt im Nahen Osten verlieren US-Bonds gegenüber Gold und Öl an Bedeutung als sicherer Hafen.

Offensichtlich hat die Überschuldung der USA einen Punkt erreicht, der zu kritischen Fragen über die Bonität von Uncle Sam führt. Das finanzpolitische Saubermann-Image Amerikas ist angekratzt.

Vor diesem Hintergrund könnte sich ein Teufelskreis in Gang setzen, der im Extremfall zu immer höheren Risikoprämien für US-Papiere führt und schließlich die Finanzstabilität Amerikas bedroht.

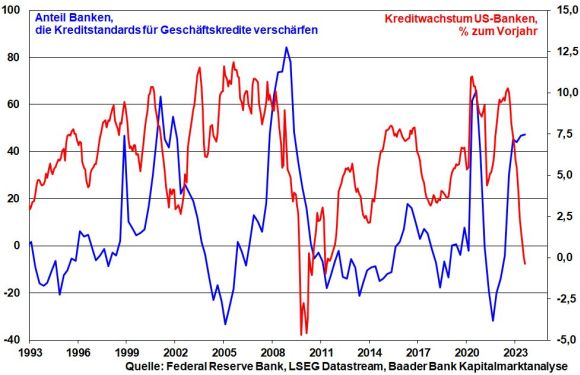

Erschwerend kommt ohnehin dazu, dass die seit 2010 zu günstigen Zinsen aufgenommenen Schulden nach und nach zu viel höheren refinanziert werden müssen.

Spätestens dann werden schmerzhaft hohe Zinsen und verschärfte Kreditvergabestandards das kreditverliebte Amerika in die Rezession führen. Schon jetzt ist die Situation prekär. Allein die mit hoher Fremdfinanzierung arbeitende Immobilienwirtschaft macht fast 16 Prozent der US-Wirtschaftsleistung aus.

Die sanfte Landung, mit der die Fed aktuell gerne hausieren geht, kann sie sich dann komplett abschminken. Die Wirtschaft wird sich hart auf den Hintern setzen. Und die für das amerikanische Wohlbefinden so wichtigen Aktienmärkte werden fallen wie im Herbst das Laub von den Bäumen.

Grundsätzlich könnte Amerika endlich anfangen, Ausgaben massiv zurückzufahren. Das wäre allerdings ein Novum. Tatsächlich fehlt jede Phantasie, wie Washington im geopolitischen Wettstreit am Militär, an der Wirtschaftsförderung oder technologischen Entwicklung sparen könnte. Und wie wäre es mit Steuererhöhungen? Die US-Partei, die wirklich vorhat, die Abgaben derart zu erhöhen, dass auch nur halbwegs ausgeglichene Staatshaushalte möglich sind, wird die Wähler massiv gegen sich aufbringen.

Wie kann aber dann die Gefahr einer Schuldenkrise in den USA gebannt werden?

Sind wir ehrlich. Es wird nicht ohne die Mutter aller Schlachten gehen: Die Fed. Trotz ihrer theoretischen Schwüre zur Preisstabilität muss sie praktisch jedes Zins-Armageddon verhindern, das die Wirtschafts- und Finanzkraft der USA nachhaltig beschädigt. Amerikaner sind alles, aber keine Selbstmörder. Und Jerome Powell ist ein waschechter Amerikaner.

Also wird die Fed zur Not mehr Inflation zulassen. Preisstabilität ist ihr wichtig, aber niemals so wichtig wie Finanz- und Konjunkturstabilität.

Und wenn die US-Notenbank für wieder nachgebende Zinsen und Renditen sorgt, wird sich auch die internationale Anlegermeute wieder auf langlaufende Anleihen stürzen, die dann über einen großen Kurshebel verfügen. Renditen lässt niemand gerne links liegen.

An einer amerikanischen Börsenregel kommt man eben niemals vorbei: Don’t fight the Fed!