Deutsche Anlagezinsen sind zuletzt gestiegen und nicht mehr negativ. Da aber die Inflation viel schneller ansteigt, sinken die Realzinsen dennoch weiter. Wird denn die EZB zukünftig ihrem Auftrag gemäß Inflation konsequent bekämpfen und Zinssparen wieder attraktiver machen? Ja, und die Erde ist eine Scheibe. Nein, wenn die große Liebe zu Zinspapieren und die Abneigung gegenüber Aktien sich nicht endlich umkehren, führt Altersvorsorge wie auf einer Einbahnstraße direkt zur Altersarmut.

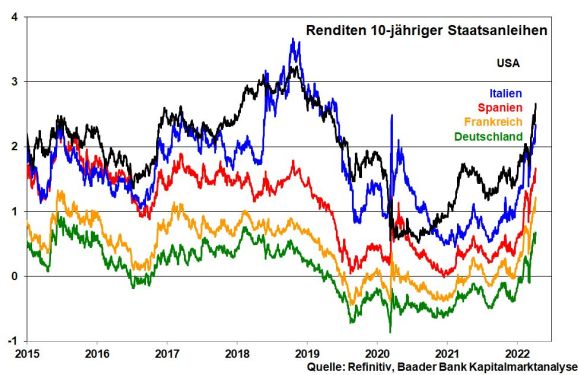

Auf den ersten Blick bessern sich die Zinsaussichten. Für 10-jährige deutsche Staatsanleihen gibt es z.B. wieder 0,65 Prozent Rendite. Kommen also die guten Zins-Zeiten von früher wieder?

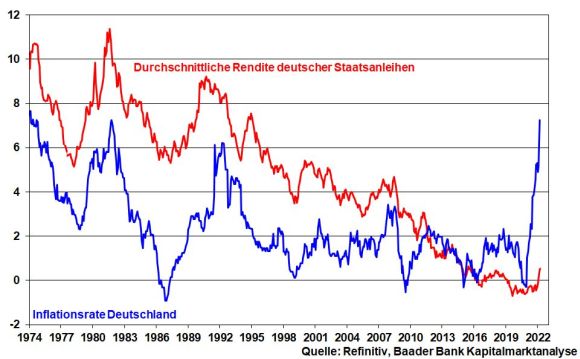

Tatsächlich, früher haben Zinspapiere Preissteigerungen zügig mit höheren Renditen pariert, um Inflationsverluste auszugleichen. Jetzt mit einer deutschen Inflation von 7,3 Prozent müsste sich diese Logik erst Recht beweisen, auch, da der Inflationszenit noch nicht erreicht ist. Denn höhere Energie- und Agrarpreise fressen sich durch die gesamte Wirtschaft bis hin zum Brötchen beim Bäcker. Doch Pustekuchen! Die Renditen von Staatspapiere bewegen sich eher wie Schnecken mit Hüftproblemen.

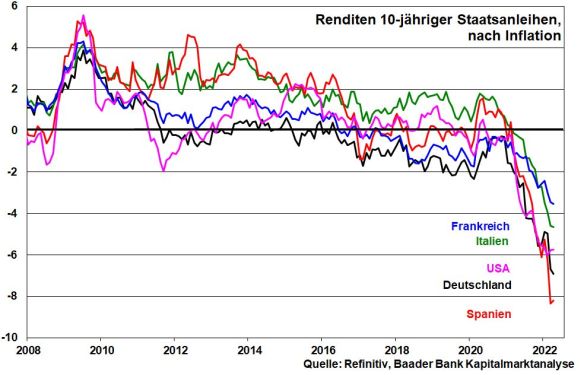

Die üble Folge ist, dass nach Inflation nicht nur nichts übrigbleibt, sondern die Anleger draufzahlen. Was für einen Sinn macht Zinssparen in deutschen Anleihen, wenn man 65 Euro einnimmt, aber 730 zurückgeben muss? Hier kommen nur Masochisten auf ihre Kosten.

Es ist wie beim Märchen vom Hasen und vom Igel. Die Zinspolitik als Hase schafft es nicht, die Inflation als Igel einzuholen, geschweige denn zu schlagen.

Und die Geldpolitik will auch gar nicht gegen die Inflation gewinnen. Sie konzentriert sich auf die Stützung der Konjunktur. Mangelnde Rohstoffe bei brüchigen Transportketten - auch wegen Chinas Null Covid-Politik - betrüben die Weltwirtschaft und machen rohstoffarmen und exportorientierten Ländern wie Deutschland das Leben gleich doppelt schwer. Und jetzt muss die EZB - obwohl es nicht ihre Aufgabe ist - auch noch horrende Militärausgaben und den Aufbau alternativer Energien günstig finanzieren. Ähnlich wie bei neuangeschafften Haushaltsgeräten scheint die EZB die Betriebsanleitung für Stabilitätspolitik nicht gelesen zu haben.

Während Zinsgläubiger keine Freude haben, kommen Zinsschuldner aus dem Schmunzeln nicht mehr heraus. Zwar steigen die Kreditzinsen. Doch was für Anlagezinsen nach Inflation gilt, gilt auch für sie. Für die erste Hypothek über 10 Jahre erhält man im Moment einen realen Bauzins von etwa minus fünf Prozent. Selten war es so attraktiv, sich zu verschulden, was gleichzeitig auch entschulden heißt. Nichts Anderes macht Papa Staat. Wie einen gefräßigen Löwen lässt er die Inflation über seine Staatsverschuldung herfallen. Die Finanzminister fühlen sich wie Kinder in der Süßwarenabteilung.

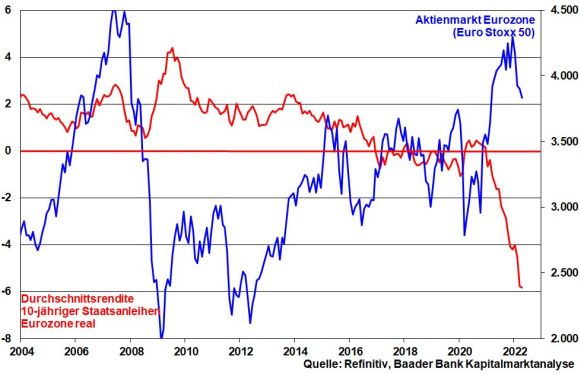

Überhaupt, Inflation, die nicht bekämpft wird, wirkt auf das Sachkapital Aktie wie ein Aufzug. So holt man sich zumindest Teile der Inflation zurück.

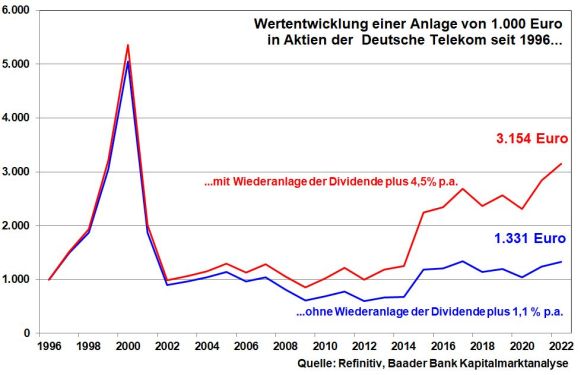

Hinzu kommen die Freuden von Dividenden als Ersatzbefriedigung zu Zinsen, auch in puncto eines alternativen Zinseszinseffekts. Hätten Anleger z.B. die Ausschüttungen der Telekom seit Börseneinführung 1996 immer wieder in T-Aktien investiert, hätten sie eine Durchschnittsrendite von ca. 4,4 Prozent p.a. gegenüber der reinen Kursentwicklung von nur 1,1 Prozent erzielt. Nicht zuletzt kommt Dividenden eine aktienkursstützende Wirkung zugute.

Aktien werden auch zukünftig schwanken wie Betrunkene. Doch lehrt die Finanzgeschichte, dass sie sich immer wieder selbst von den größten Einbrüchen erholen und zu neuen Rekorden aufwärtsbewegen, solange es Megathemen wie Digitalisierung oder Klimaschutz gibt. Ich will die Ukraine-Krise nicht kleinreden, aber auch die Zeit nach dem II. Weltkrieg war geopolitisch oft kein Zuckerschlecken. Dennoch hat es Aktien langfristig nicht geschadet. Und ich behaupte, dass wir auch den lupenreinen Aggressor überleben werden. Apropos langfristig, Aktien sind eine langfristige Anlageform, die man regelmäßig besparen sollte.

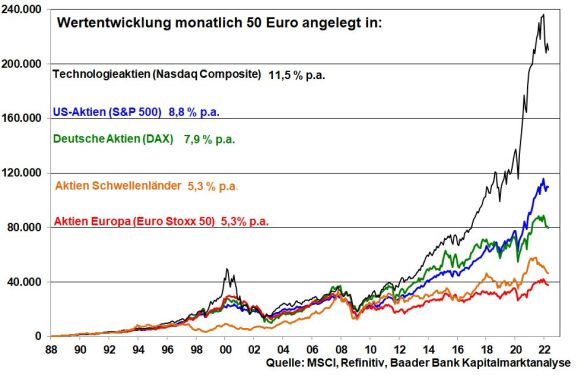

Neben der Depotbestückung von Einzelaktien mit intakten Geschäftsmodellen sind ebenso regelmäßige Aktiensparpläne über kleine, gut verdauliche Anlagebeträge in Fonds oder ETFs bestens geeignet.

Mit Sparplänen wird das Schwankungsrisiko sogar zur Chance. Denn in sinkenden Kursphasen erhält man das Anlageobjekt Aktie zum günstigen Preis bzw. für den gleichen Spar- mehr Aktienanteil. Richtig Freude kommt dann auf, wenn bei einer Börsenerholung das gesamte Aktienvermögen aufgeht wie ein Teig, der zu viel Hefe abbekommen hat. Längerfristig kann man nur staunen, welche Vermögenszuwächse und Renditen möglich sind.

Natürlich trifft die Inflation nicht nur die Wertentwicklung von Zins-, sondern auch die von Aktienanlagen. Dennoch liegen die Aktien weit vorn.

Seit 1988 liegt die durchschnittliche Rendite 10-jähriger US-Staatsanleihen bei 4,5 und die Inflation bei 2,6 Prozent, was real 1,9 Prozent Rendite p.a. bedeutet. Bei einer durchschnittlichen Aktienperformance des S&P 500 von 8,8 bleiben real aber sogar 6,2 Prozent übrig.

Im genannten Zeitraum betrug die 10-jährige Rendite in Deutschland im Durchschnitt 3,8 und die Inflation 1,9 Prozent, was zu einer Realrendite von 1,9 führt. Bei einer durchschnittlichen Performance des DAX von 7,9 wurden real also 6 Prozent p.a. erzielt.

Ach, wie schön wäre es doch, wenn die Ampel-Regierung vor diesem Hintergrund ihre aktienfeindlichen Ideologie-Bretter ablegen und das Aktiensparen steuerlich für breite Bevölkerungsschichten fördern und nicht bestrafen würde. Der Zins-Not gehorchend gehören Aktien heute zur Altersvorsorge. Alles andere ist unverantwortliche Ruhestandspolitik. Nicht alle erhalten üppige staatliche Pensionen.