Wenn überhaupt nur magerste Zinsen, eine angeschlagene geopolitische Lage, ein schwacher Euro und jetzt auch noch eine viral geschwächte Weltwirtschaft sprechen deutlich für das Edelmetall. Aber wie nachhaltig ist die Goldrallye? Bleiben die Argumente intakt oder droht wie schon so oft ein Ende der Hausse?

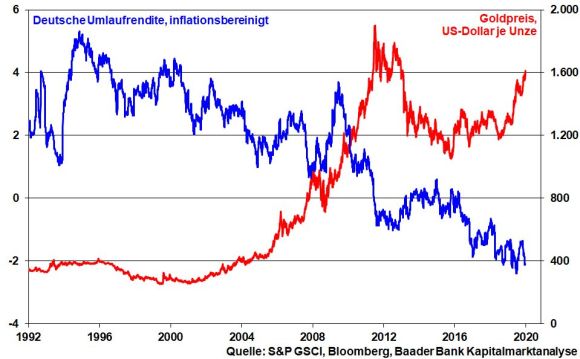

Lange Zeit waren Zinsen der Feind von „zinslosem“ Gold. Doch wurde dieser einst machtvolle Gegner wegen chronischer Zinslosigkeit auf das Niveau der Blechbüchsenarmee der Augsburger Puppenkiste degradiert. Und eine Wiederbewaffnung ist nicht in Sicht.

Denn selbst für schlimmste Schuldensünder in der Eurozone liegen die Renditen von Staatspapieren auf Niveaus, die es in der Marktwirtschaft nur für Länder mit dreifach A-Bonität gibt. In Griechenland liegen sie sogar unter einem Prozent, auf Allzeittief! Das geht nur mit Planwirtschaft: Gegen das unbegrenzte Gelddruckpotenzial der EZB zieht selbst der größte Hedgefonds den Kürzeren.

Damit befinden wir uns leider in einer geldpolitischen Einbahnstraße. Zwar würden sich Sparer über höhere Anlagezinsen freuen. Der Preis dafür wären jedoch höhere Kreditzinsen, die in eine neue europäische Schuldenkrise mit allen negativen Folgen für Banken, Konjunktur und den sozialen Frieden mündeten.

Überhaupt, unter EZB-Chefin Christine Lagarde will die Notenbank bei der Klimaneutralität der EU tatkräftig mithelfen. Das hat mit ihrem eigentlichen Auftrag so wenig zu tun wie Sahnetorte mit einer Diät. Doch muss sich diesem Zukunftsthema in der EU auch die „unabhängige“ EZB beugen. Und da Klimaschutz eine Mammutaufgabe über Jahrzehnte ist, muss man an restriktive Zinspolitik keinen Gedanken verschwenden.

Auch die Fed hat zur Konjunkturstärkung erstmals seit 10 Jahren wieder Zinssenkungsterrain beschritten und pumpt sogar wieder mächtig Liquidität in den Markt.

Doch wurde die Fed auch immer wieder vor den Karren amerikanischer Geo- und Wirtschaftspolitik gespannt. So half sie unter Ronald Reagan bei der Finanzierung der militärischen Totrüstung der Sowjetunion. Unter Bill Clinton sollte die Fed den Eigenheimtraum eines jeden Amerikaners erfüllen. Unter Bush Junior und Obama befreite der Hochdruckreiniger „Fed“ die USA vom Unrat der Immobilien- und Bankenkrise. Und zukünftig soll viel und billiges Geld der Fed die militärische und technologische Schlagkraft der USA gegen den Erzrivalen China finanzieren.

Ja, und wo es keine hohen Schuldzinsen mehr geben darf, ist auch kein Platz für attraktive Anlagezinsen. Heutzutage zahlen Sparer für Staatsanleihen immer häufiger Halteprämien und bei Sparguthaben sogar Strafzinsen. Rechnet man die Inflation mit ein, macht man auch ohne Strafzinsen Verluste.

Insgesamt verwandelt sich der frühere Nachteil von Gold, es zahle keine Zinsen, immer mehr in einen klaren Vorteil.

So ist die Liebe Washingtons zu Europa verblüht und Trump verduftet. Mit dem Single-Dasein kommt das politische Europa erkennbar noch nicht zurecht, obwohl es zur Selbstbehauptung gegen das Trio Infernale USA, China und Russland dringend erforderlich wäre. Schon einzelne EU-Staaten haben Schwierigkeiten, eine stabile Regierung aufzubauen. Auch Deutschland als früherer Polit-Fels von Gibraltar bietet beim Wettbewerb „Germany’s Next Top-Mutti“ keine Glanzvorstellung.

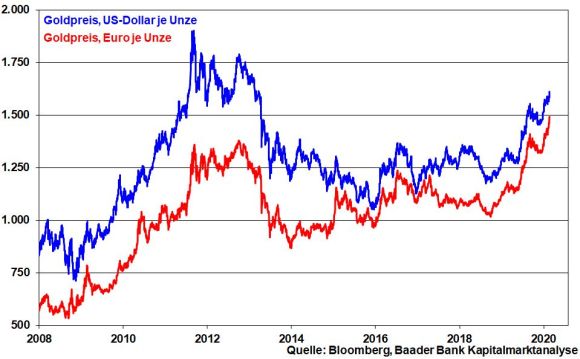

Die Zinslosigkeit und die erhöhte politische Unsicherheit in Europa offenbart sich auch in einem schwächeren Euro zum US-Dollar. Und da Gold in US-Dollar notiert, kommt dies in einem höheren Goldpreis auf Euro-Basis zum Ausdruck. Tatsächlich notiert der Goldpreis in Euro auf Allzeithoch.

Zwar ist zu erwarten, dass die Medizin auch diesen Erreger früher oder später in den Griff bekommt. Tatsächlich scheint in China der Höhepunkt der Infektionswelle erreicht zu sein. Außerdem verlaufen die Erkrankungen außerhalb Chinas offensichtlich mild.

Kollateralschäden in der Weltwirtschaft sind aber nicht zu vermeiden. China als der Popeye der Weltwirtschaft geht zurzeit der Spinat aus. Davon kann der US-Konzern Apple ein Liedchen singen. Seine Umsatzwarnung basiert auf Double Trouble, einerseits auf mangelhaften Zulieferungen aus China und andererseits der dort einbrechenden Nachfrage. Wer denkt schon angesichts von Einkasernierung und eingeschränkter Lebensmittelversorgung an den Neukauf eines Smart Phones?

Vor allem Deutschlands Industrieschicksal ist auf Gedeih und Verderb mit dem Chinas eng verbunden. Die vom Virus befallenen Frühindikatoren geben einen Vorgeschmack auf das, was in der Realwirtschaft drohen könnte.

Sicherlich werden gewaltige Nachholeffekte einsetzen, sobald die Viruskrise nachlässt. China setzt bereits den geld- und finanzpolitischen Hammer ein. Doch lässt sich aktuell nicht sagen, wann wieder wirtschaftliche Normalität einkehrt.

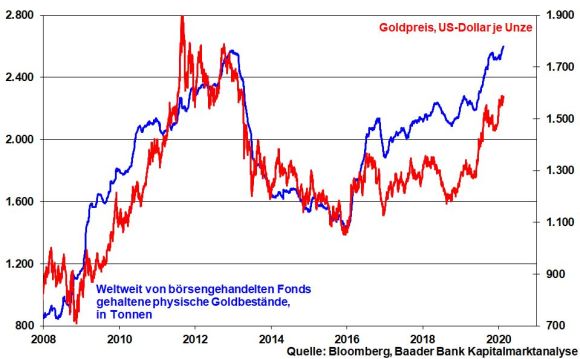

Diese Argumente überzeugen offensichtlich. So haben börsengehandelte Fonds die Goldpreisschwäche bis Herbst 2018 als günstige Gelegenheit für weitere physische Zukäufe genutzt. Ihre Goldbestände haben den Rekord von 2012 geknackt.

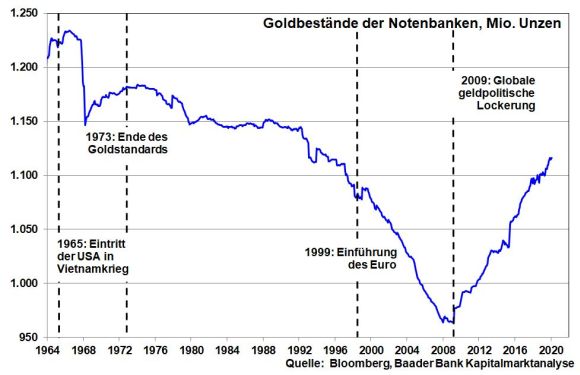

Ebenso sind Notenbanken wahre Gold Bugs. Auch aus strategischen Gründen wollen viele von ihnen raus aus der Währungsabhängigkeit vom meist überschuldeten Land der Welt und diversifizieren. Dieser Prozess der Goldanhäufung ähnlich wie bei Dukatensammler Onkel Dagobert wird sich fortsetzen.

Zwar haben Notenbanken Angst vor einer Parallelwährung „Gold“. Bei einem nachhaltigen Preisanstieg wäre die Akzeptanz von Geld gefährdet, was wiederum die Refinanzierung der Schuldenwelt mit beliebig vermehrbarem Geld konterkarierte. Dass Zentralbanken dennoch physische Goldbestände anhäufen, sollte Anlegern die letzte Skepsis gegenüber Goldbesitz in begrenztem Umfang - es gibt ja auch noch Aktien - nehmen.

Grundsätzlich spricht für Gold der nachhaltige sachkapitalistische Vermögenserhalt. Selbst bei Erscheinen eines besonders großen schwarzen Schwans würde es nicht ausfallen und weiter Lebenssicherheit gewähren. Diese Funktion als sicherer Hafen haben Staatspapiere angesichts ihres zinslosen Risikos nicht mehr.

Nicht zuletzt wird der Goldpreis stark von Stimmungseinflüssen und dem Chartbild beeinflusst. Sein Ausbruch über die Marke von 1.600 US-Dollar entfaltet weitere Preisdynamik. Sicher, ebben die Virenkrise und der Handelskrieg weiter ab, ist auch eine Konsolidierung zu erwarten. Die Zinslosigkeit betreibt aber das Brot und Butter-Geschäft eines nachhaltig mindestens stabilen Goldpreises.

Warum sollte man bei der sichersten Anlageklasse der Welt nicht auch in puncto Anlageform auf Nummer Sicher gehen, d.h. physisches Gold vor allem in Form handlicher Münzen und Barren bis zu einer Unze wählen? Mein Opa pflegte immer zu sagen, Vermögen ist das, was man entweder essen oder anfassen kann.

Natürlich kann man auch auf den kurzfristigen Preis von Gold spekulieren. Hierzu bietet eine professionelle Finanzindustrie viele börsengehandelte Produkte an, die die Wertentwicklung des Goldes exakt nachbilden, hebeln oder absichern. Gegenüber Goldminenaktien haben diese Produkte den Vorteil, dass keine Aktienrisiken wie z.B. Standort-Handicaps wie politische Risiken, Qualität der Vorkommen oder Streiks zum Tragen kommen.