Die Konjunkturprognosen für das nächste Jahr sind angesichts der Krisen in Moll gehalten. Allerdings sind Stabilisierungstendenzen zu erkennen, die bei immer mehr Nachhaltigkeit zyklischen und exportsensitiven Aktien zugutekommen.

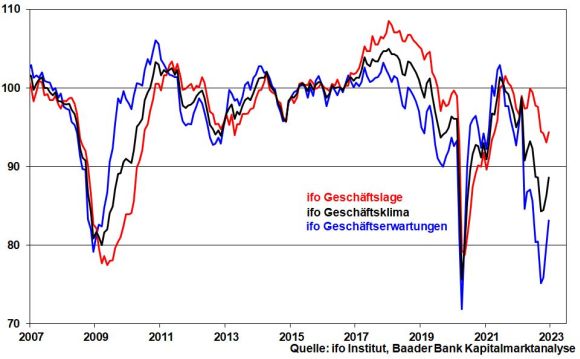

Die deutliche Stabilisierung der ifo Geschäftsklimazahlen signalisiert, dass sich die deutsche Wirtschaft auch dank staatlicher Konjunkturhilfen wacker hält. Besonders erfreulich ist die dritte Aufhellung der ifo Geschäftserwartungen in Folge, die damit einen positiven Trend ausbilden.

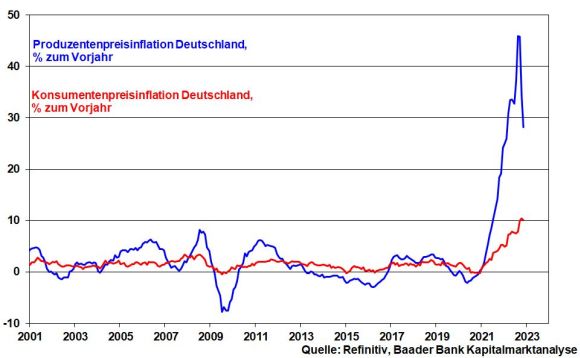

Für Erleichterung sorgt der nachlassende Druck der Produzentenpreise, der seine Wirkung auch auf die Konsumentenpreise nachfolgend nicht verfehlen wird.

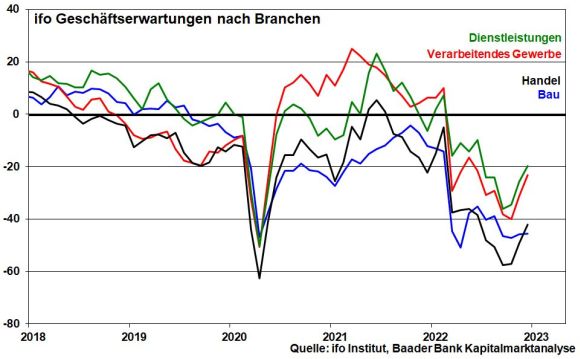

Allerdings zeigt der Bausektor aufgrund akuter Materialengpässe und steigender Bauzinsen anhaltend Schlagseite. Dagegen trägt die langsame Beruhigung an der Preiserhöhungsfront offenbar zu einer Stabilisierung bei Dienstleistern bei. Die Industrie profitiert von sich entspannenden Lieferengpässen und einer Wiederöffnung Chinas.

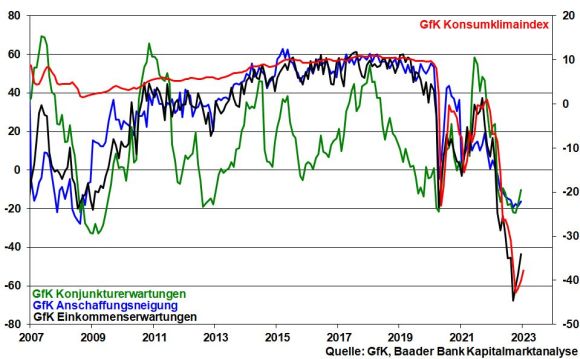

Beim Handel ist eine Stabilisierung von niedrigem Niveau aus zu beobachten. Kaufkraft- und Stimmungsverlust der Verbraucher bleiben jedoch Belastungsfaktoren, die sich laut Handelsverband Deutschland (HDE) auch in einem enttäuschenden Vorweihnachtsgeschäft niederschlagen. Tatsächlich bewegt sich der GfK Konsumklimaindex nach dramatischem Absturz weiterhin nahe seines Allzeittiefs. Ebenso sprechen die Subindices Anschaffungsneigung, Konjunktur- und Einkommenserwartungen noch für eine schwache Binnenkonjunktur.

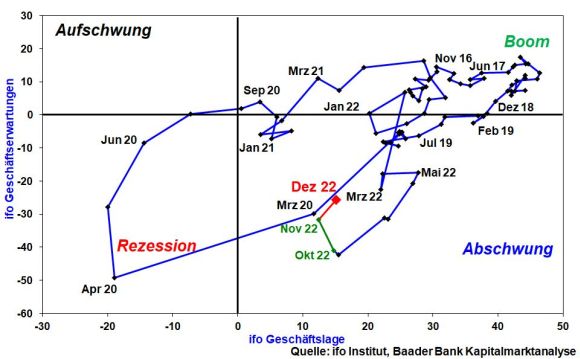

Insgesamt, auch wenn der Konjunkturabschwung gemäß ifo Konjunkturmatrix - sie setzt Geschäftslage und -erwartungen zueinander in Beziehung - eher mild ausfällt, ist es für ein konjunkturelles Frühlingserwachen zu früh.

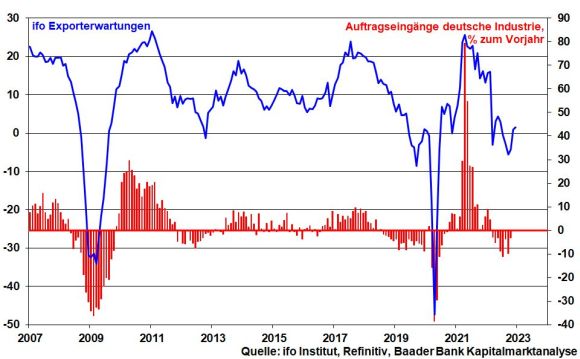

Immerhin blicken vor allem deutsche Exporteure insbesondere aus den Bereichen Automobile und Elektro erneut zuversichtlicher in die Zukunft. In China scheinen die Weichen für ein Leben mit Corona gestellt zu sein. Das nährt die Hoffnung, dass die Wiedereröffnung nachhaltiger Natur ist, was der Weltkonjunktur Impulse verleiht und der deutschen Exportindustrie zugutekommt.

Nach Inbetriebnahme der vier LNG-Terminals ab Frühjahr sind theoretisch ca. 30 Prozent des deutschen Verbrauchs bzw. ungefähr 50 Prozent der russischen Vorkriegs-Gaslieferungen abgedeckt. Dazu muss praktisch aber entsprechend Flüssiggas geliefert werden. Vor dem Winter 2023/24 könnte die Befüllung der Gasspeicher zum Problem werden, wenn China und die Weltwirtschaft wieder Tritt fassen und verstärkt Gas eingekauft wird, was damit die Preise treibt. Bereits in diesem Jahr war die Befüllung der europäischen Gasspeicher nur zu deutlich erhöhten Einkaufspreisen möglich.

In diesem Zusammenhang ist der ab Februar 2023 greifende EU-„Gaspreisdeckel“ von großer, aber auch sehr irritierender Bedeutung. Demnach ist die EU bereit, Gaspreise bis 35 Euro oberhalb des allgemeinen Weltmarktpreises für Flüssiggas zu bezahlen. Zunächst soll die gemeinsame EU-Lösung verhindern, dass wie im Sommer das zahlungskräftige Deutschland das Marktangebot anderen europäischen Abnehmern wegkaufen kann. Vor allem aber will die EU an den Energiemärkten immer als sehr kaufkräftiger Abnehmer für Gas auftreten. Die Hürden für bilaterale Energieabkommen, die Preisabschläge beinhalten, sollen hoch hängen.

Es ist jedoch fraglich, ob sich geopolitische „Gentlemen‘s Agreements“ zwischen z.B. Russland und China bzw. Russland und Indien geldlich verhindern lassen. Im Extremfall kommt die EU trotz hoher Nachfragepreise nicht ausreichend an das Objekt der Energie-Begierde.

Grundsätzlich besteht für die Wirtschaft ein latentes Versorgungs- und Preisrisiko.

Harte Zinsrhetorik machte den Börsen zuletzt wieder zu schaffen.

Nach den bereits falkenhaften Tönen von Fed und EZB reagierten die Finanzmärkte auch dünnhäutig auf die überraschende Strategieanpassung der Bank of Japan (BoJ). Im Rahmen ihrer Zinskurvenkontrolle erweitert sie die Zielspanne für die 10-jährige Rendite japanischer Staatsanleihen auf minus 0,5 bis plus 0,5 nach zuvor minus 0,25 bis plus 0,25 Prozent. Verliert Japan jetzt seine Funktion als Schmierstoff für internationale Anlagemärkte? Denn lange Jahre wurden über Yen-Carry-Trades gigantische Finanzmittel kreditzins- und währungsbillig in Japan aufgenommen und in höher rentierliche ausländische Anleihen und Aktien angelegt.

Wertete nämlich die japanische Währung wegen höherer Zinsen und Anleiherenditen deutlich auf, würden zunächst japanische Großanleger ihre umfangreichen Auslandsinvestitionen nach Hause holen, um Währungsgewinne zu sichern. Gleichzeitig stießen internationale Investoren ihre zu teuer werdenden Liquiditätsbeschaffungen in Japan ab, indem sie die damit finanzierten weltweiten Investments in Anleihen, Aktien und Immobilien zurückfahren. Die globalen Finanz-Folgen der japanischen Liquiditätszäsur wären dann tatsächlich dramatisch.

Diese Gefahr ist aber überschaubar. Der Notenbankzins bleibt ebenso weiterhin negativ wie die Realrenditen japanischer Staatspapiere. Ohnehin schwächt die BoJ ihren vermeintlichen Straffungsschritt mit einer Liquiditätsoffensive im I. Quartal 2023 gleich wieder ab: Die Anleiheaufkäufe werden monatlich auf 9 nach zuvor 7,3 Bio. Yen erhöht. Übrigens, im Gegensatz zu Powell und Lagarde betont BoJ-Chef Kuroda, dass keine weiteren Restriktionen erfolgen sollen. Selbst unter der Ägide eines neuen BoJ-Chefs ab April 2023 droht mit Blick auf die japanische Rekordverschuldung von rund 260 Prozent der Wirtschaftsleistung keine klar falkenhafte Geldpolitik.

Über die handelsfreien bzw. Volumen schwachen Tage werden Investoren wohl keine großen Engagements mehr eingehen.

Ab Jahresanfang wird dann wieder die Konjunkturfrage gestellt, die vor allem an China gerichtet ist. Positive Antworten sind durchaus möglich. So hat sich zuletzt der weltweite Economic Surprise Index klar aus dem Enttäuschungs- in Überraschungsterrain vorgearbeitet.

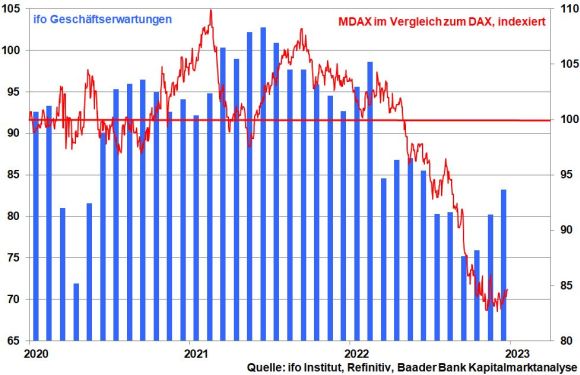

Vor diesem Hintergrund besitzen deutsche Aktien aus der zweiten Reihe weiteres Aufwärtspotenzial, die besonders konjunktursensibel sind. Tatsächlich scheint die Underperformance des MDAX zum DAX einen Boden gefunden zu haben.

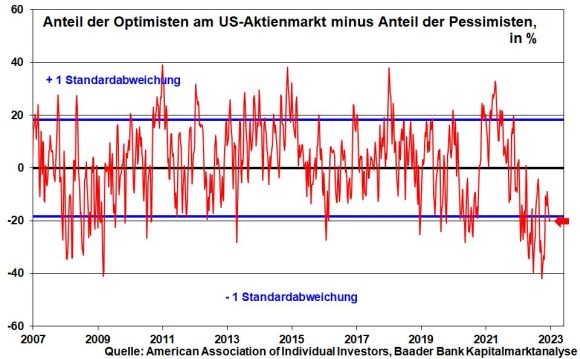

Aus Sentimentsicht ist der Anteil der Optimisten am US-Aktienmarkt abzüglich des Anteils der Pessimisten wieder unterhalb der ersten Standardabweichung zurückgefallen. Als Kontraindikator wird damit immerhin eine Beruhigung der zuletzt pessimistischen Stimmung signalisiert.

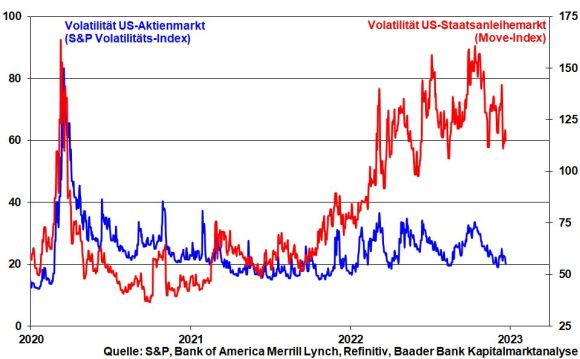

Zwischenzeitliche Irritationen auch von geldpolitischer Seite haben zwar weiterhin das Zeug zu Verunsicherungen. Die sich zurückbildende Schwankungsbreite bei US-Staatsanleihen zeigt allerdings, dass die Zins-Unsicherheit ihren Gipfel hinter sich gelassen hat. Insofern bleiben auch die Ansteckungseffekte des Zinses als natürlicher Feind auf die Aktienmärkte begrenzt.

Auch wenn die Jahresend-Rallye Ladehemmung hat, sollten Anlegern den Aktienmärkten 2023 unbedingt treu bleiben und Rücksetzer als günstige Einstiegsmöglichkeit nutzen. Gerade bei Branchen und Titeln mit überzeugender Story bieten sich die aktuellen Rückschläge als Gelegenheit für selektive Zukäufe an.

Charttechnisch liegen auf dem Weg nach unten die nächsten Unterstützungen bei 14.108, 14.104 und 14.000 Punkten. Darunter bieten die Marken bei 13.795, 13.756 und 13.570 Halt. Orientiert sich der Index wieder nach oben, muss zunächst die Marke von 14.153 und 14.192 zurückerobert werden. Darüber liegen weitere Barrieren bei 14.197, 14.570 und 14.815 Punkten.